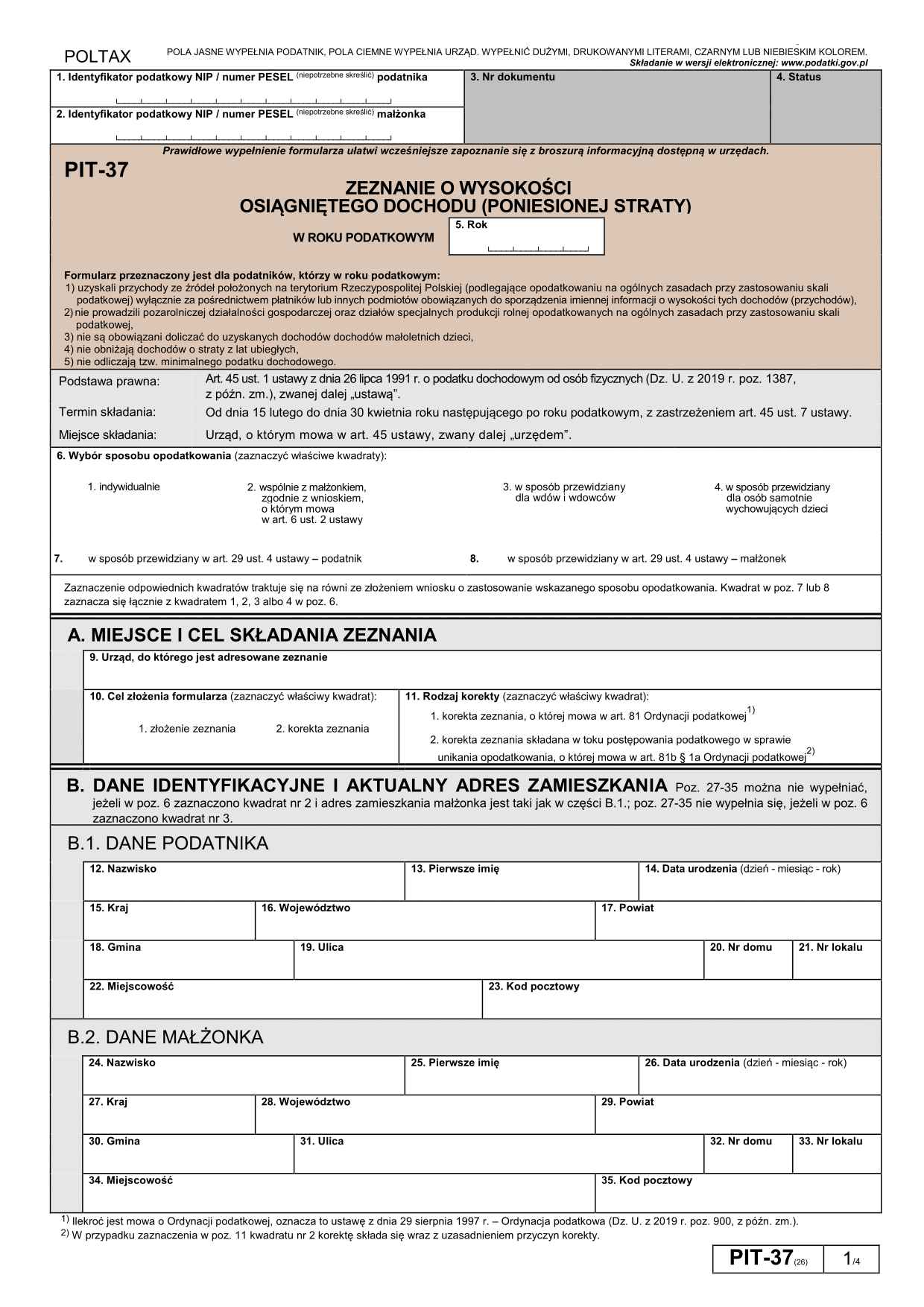

W deklaracji PIT-37 ująć należy m.in. otrzymane lub postawione do dyspozycji podatnika przychody, a także związane z nimi koszty uzyskania i potrącone zaliczki na podatek dochodowy z tytułu:

- stosunku pracy,

- stosunku służbowego,

- spółdzielczego stosunku pracy,

- pracy nakładczej.

Kwoty z tego rodzaju źródeł wprowadza się w deklaracji PIT-37 w pierwszy wiersz części E.1 w deklaracji PIT-37 (dochody/straty ze źródeł przychodów). Wskazuje się w nim przychody (poz. 52, 57, w tym dolna część dotycząca przychodów uzyskiwanych z tytułu praw autorskich i pokrewnych), koszty uzyskania przychodów (poz. 53,58 w tym dolna część dotyczy kosztów uzyskania przychodów naliczanych z tytułu praw autorskich i pokrewnych) dochodu (poz. numer 54) lub straty (poz. 55) oraz pobranej przez płatnika (np. pracodawcę) zaliczki na podatek (poz. nr 56).

W sytuacji, jeśli wypełniasz poz. 34-51 czyli wykazywane są kwoty zwolnione z PIT do 85.528 zł przychodu rocznie, w części E.1 podawana jest wyłącznie nadwyżka ponad powyższy limit. Jeśli natomiast wynagrodzenie z tytułu umowy o pracę, stosunku służbowego, pracy nakładczej lub spółdzielczego stosunku pracy mieści się w wartości 85.528 zł i masz prawo stosować zwolnienie (jesteś uczniem/studentem do 26 r.ż., masz 4 lub więcej dzieci, zmieniasz rezydencję podatkową na polską, jesteś osobą w wieku emerytalnym, lecz nie pobierasz świadczenia emerytalnego i uzyskujesz przychody z pracy) - części E.1 w ogóle nie wypełniasz.

Nie musisz liczyć podatku w PIT-37 za 2024 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2024 i wyślij PIT online

Umowa o pracę, służbę, umowa o pracę nakładczą lub spółdzielczy stosunek pracy, zasiłki wypłacane przez pracodawcę

Poz. nr 52, 57 - przychód z umowy o pracę, służby, umowy nakładczej lub spółdzielczej

Wpisać w nią należy co do zasady przychody wykazane w informacji PIT-11 w polu odpowiednio przeznaczonym dla tego celu (wiersz 1 część E, rubryka nr 1 druku PIT-11). Może się jednak zdarzyć, że po porównaniu kwot z PIT-11 z kwotami potwierdzeń wypłat, wystąpią nieścisłości.

Za przychody ze stosunku służbowego, stosunku pracy, pracy nakładczej oraz spółdzielczego stosunku pracy uważa się wszelkiego rodzaju wypłaty pieniężne oraz wartość pieniężną świadczeń w naturze bądź ich ekwiwalenty, bez względu na źródło finansowania tych wypłat i świadczeń, a w szczególności: wynagrodzenia zasadnicze, wynagrodzenia za godziny nadliczbowe, różnego rodzaju dodatki, nagrody, ekwiwalenty za niewykorzystany urlop i wszelkie inne kwoty niezależnie od tego, czy ich wysokość została z góry ustalona, a ponadto świadczenia pieniężne ponoszone za pracownika, jak również wartość innych nieodpłatnych świadczeń lub świadczeń częściowo odpłatnych.

Oblicz ile dostaniesz "na rękę" w kalkulatorze wynagrodzeń

Dla własnej działalności kalkulator samozatrudnienie

Nigdy nie należy bezgranicznie ufać wartościom z PIT-11 przekazanego przez pracodawcę. Na składającym PIT-37 spoczywa obowiązek wykazania kwot prawidłowych, poprawnych. Wówczas należy postępować według określonych zasad:

- w PIT-37 wykazać należy wyłącznie kwoty przychodu faktycznie otrzymane w danym roku, kwoty wypłacone w roku kolejnym, należne za miesiące roku rozliczanego, trafiają do druku PIT-37 dopiero za rok, w którym zostały otrzymane,

- kwot nie należy zaokrąglać do pełnych groszy, wpisać należy taką kwotę, jaką faktycznie otrzymano,

- nie należy mylić przychodu i dochodu. Przychód to kwota brutto (przed wszelkiego rodzaju potrąceniami).

W przypadku wielu umów o pracę w rubryce nr 1 sumować należy wszystkie przychody, ze wszystkich źródeł. Podatnik rozliczający umowy, w których część przychodu pochodzi z praw autorskich, rozdzielić powinien kwoty otrzymane na dwie części wiersza nr 1. Tym niemniej jeżeli wartość przychodów z praw autorskich przekroczy wartość 240.000 zł, to nie będzie się stosowało do nich 50% kosztów autorskich – nadwyżkę tę należy sumować z innymi kwotami w górnej części wiersza numer 1. Kosztów uzyskania przychodów do nadwyżki nie stosuje się.

Wpisać należy również kwoty wynagrodzenia chorobowego oraz zasiłków wypłacanych przez zakład pracy jako płatnika tych zasiłków. Jeżeli zasiłki pochodzą bezpośrednio z ZUS i to organ wypłaca je pracownikowi, ich wartość trafia do wiersza 5 – inne źródła przychodów mimo, że źródłem ich wypłaty jest stosunek pracy lub stosunek pokrewny.

Nie musisz liczyć podatku w PIT-37 za 2024 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2024 i wyślij PIT online

Poz. nr 53, 58 koszty uzyskania przychodu z umowy o pracę, służby, umowy nakładczej lub spółdzielczej

W rubrykę wpisać należy koszty uzyskania przychodów wynikające z umowy o pracę i umów pokrewnych. W górnej części wpisuje się koszty ustalane ryczałtowo, w dolną – koszty 50% stosowane przy umowach autorskich.

Pracownik w ramach jednej umowy o pracę może rozpoznawać dwa rodzaje kosztów – autorskie i standardowe - ryczałtowe. W przypadku, gdy kwota kosztów autorskich przekroczy 120.000 zł, nadwyżkę przychodów wpisuje się do górnej części rubryki nr 1 natomiast kosztów od tej nadwyżki nie stosuje się. Wyjątkowo może on również ujmować koszty na podstawie wydatków poniesionych na dojazd do pracy, dokumentowanych imiennymi biletami okresowymi, o ile ich roczna wartość przekracza kwotę kosztów ustalanych ryczałtowo.

Koszty autorskie oblicza się w wysokości 50% przychodu po odjęciu od niego pobranych przez pracodawcę kwot zasiłków emerytalnych, rentowych i chorobowych. Koszty te nie mogą łącznie przekroczyć kwoty stanowiącej górną granicę pierwszego przedziału skali podatkowej. Koszty autorskie stosować można wyłącznie w przypadku części branż i zawodów.

Koszty dotyczą wszelkiego rodzaju przychodów z umowy o pracę, jeżeli pracownik choćby jeden dzień pozostawał w stosunku pracy w danym miesiącu – można je naliczyć. Podobnie przysługują one w stosunku do wypłat, których dokonuje się po ustaniu stosunku pracy, a które wynikają z umowy o pracę.

| Miesięczne |

Roczne – nie więcej niż: |

| 250 zł – dla pracownika posiadającego miejsce zamieszkania w miejscowości, gdzie znajduje się zakład pracy |

3000 zł w przypadku jednej umowy oraz

4500 zł w przypadku wielu umów |

| 300 zł – dla pracownika dojeżdżającego, który nie otrzymał dodatku za rozłąkę |

3600 zł w przypadku jednej umowy oraz 5400 zł w przypadku wielu umów

|

Koszty można sumować w przypadku, gdy przychody pracownika pochodzą z tytułu wielu umów o pracę. Suma tak naliczanych ryczałtowo kosztów nie może jednak przekroczyć rocznych limitów. Jeżeli z jednym płatnikiem zawarte są dwie lub więcej umów – płatnik sam pilnuje, by nie przekroczyć tych limitów. W przypadku wielu płatników (pracodawców), każdy z nich stosuje koszty dotyczące danej konkretnej umowy, a podatnik w deklaracji PIT ostatecznie ustala limit kosztów, którego nie mogą one łącznie przekroczyć.

Kwoty kosztów uzyskania przychodów nie należy zaokrąglać do pełnych złotych. Kwota ta zsumowana ze wszystkich tytułów łącznie daje wartość pomniejszającą przychód.

Koszty uzyskania przychodów rozliczać się powinno w miesiącach, w których wykonywana jest praca, a nie w miesiącach, za które uzyskuje się wynagrodzenie. Powoduje to, że np. u osób, które z opóźnieniem otrzymują wynagrodzenie płatnik wykaże w PIT-11 tylko pojedyncze koszty (np. w miesiącu, w którym wypłaci kwotę wynagrodzenia za kilka miesięcy), natomiast pracownik może wykazać za rok pracy wielokrotność kwoty kosztów - za każdy miesiąc, w którym faktycznie pracował. Koszty wykazuje się w deklaracji podatkowej, w której wykonywano pracę, a nie w deklaracji za rok, w którym dokonano wypłaty.

Poz. nr 54 dochód z umowy o pracę, służby, umowy nakładczej lub spółdzielczej

Dochód stanowi różnicę między sumą przychodów ze wszystkich umów o pracę i umów pokrewnych wykazanych w danej deklaracji oraz sumy wszystkich kosztów uzyskania przychodów wykazanych w danej deklaracji. Dochód powstaje, gdy różnica między przychodami a kosztami jest większa od zera zł.

Ustalając wartość dochodu należy osobno odejmować od kwoty przychodów koszty ryczałtowe oraz osobno od przychodów pochodzących z praw autorskich – koszty autorskie.

Może wystąpić sytuacja, w której w jednej deklaracji podatkowej wystąpi dochód z przychodów autorskich oraz strata z przychodów pozostałych.

Kwoty dochodu nie należy zaokrąglać do pełnych złotych. Należy zachować ją w wartości, która została ustalona jako różnica przychodów i kosztów.

Poz. nr 55 strata z umowy o pracę, służby, umowy nakładczej lub spółdzielczej

W przypadku umów o pracę rzadkością jest wykazywanie straty. Wystąpi ona z reguły w przypadkach, gdy pracodawca dokonuje wypłat wynagrodzenia z okresu danego roku z opóźnieniem, po zakończeniu tego roku, za który wynagrodzenie to faktycznie się należy.

Stratę można rozliczać i obniżać o jej wartość przychód w ciągu pięciu lat, następujących bezpośrednio po danym roku, za który została wykazana. W ciągu jednego roku wykazać można nie więcej niż 50% tej straty. Stratę rozlicza się w ramach źródła przychodów, z jakiego powstała. Nie można zatem straty z umowy o pracę rozliczyć z przychodem z umowy zlecenie lub z działalności gospodarczej.

Nie musisz liczyć podatku w PIT-37 za 2024 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT-37 w Programie e-pity 2024 i wyślij PIT online

Poz. nr 56 zaliczka pobrana przez płatnika z tytułu zatrudnienia

Co do zasady wpisać należy w tę rubrykę kwotę wynikającą z PIT-11. W przypadku, gdyby podatnik pozostawał zatrudniony, lecz nie otrzymywał wynagrodzenia, płatnik nie powinien zaliczek za poszczególne miesiące wpisywać w PIT-11 i odpowiednio podatnik takiej zaliczki nie musi wykazywać w swoim PIT-37.

Kwoty zaliczek powinny być podane z zaokrągleniem do pełnych złotych. Wynika to z faktu, że zaokrągleń w tym zakresie dokonywać będzie płatnik. W konsekwencji na podstawie przekazanych mu druków PIT-11, podatnik wpisze również kwotę pełnych złotych.

Za prawidłowy pobór zaliczek na podatek odpowiada płatnik, a nie podatnik. Natomiast jeżeli płatnik zaniży wartość zaliczek i wpisze w PIT-11 zaliczki niższe, niż powinny być pobrane, to z zeznania podatkowego PIT-37 może wynikać dodatkowa kwota podatku do zapłaty przez podatnika. W takim przypadku podatnik powinien należność zapłacić i wystąpić do płatnika o wyjaśnienie sytuacji oraz zwrot zapłaconej kwoty. Jeżeli natomiast błąd uda się rozpoznać na kilka tygodni lub miesięcy przed złożeniem deklaracji PIT-37, to warto zwrócić się bezpośrednio do płatnika z żądaniem korekty PIT-11 oraz zapłaty zaliczki na podatek w prawidłowej wysokości.