Dlaczego program na PIT-28 ograniczył kwotę odliczanych składek zdrowotnych w sekcji E.4 i w sekcji F.2?

Rozliczając za 2022 rok PIT-28 z przychodów z działalności gospodarczej oraz z innych źródeł, np. z najmu, program e-pity stosuje ograniczenie kwoty składki zdrowotnej.

Do pola 104 (składek zdrowotnych) program przenosi kwotę, która stanowi 50% zapłaconych składek zdrowotnych, gdyż taką kwotę zdrowotnego można w PIT za 2022 rok odliczyć. Natomiast w polu 122 w sekcji F.2 program ograniczył tę kwotę wyliczając ją zgodnie z opisanym w tym polu algorytmem (opisem przy tym polu). Wynika to z konstrukcji formularza PIT-28, który został opublikowany przez ministerstwo.

Dlaczego wykazana w PIT-28 strata z działalności gospodarczej wykazuje się w części F PIT-28 podzielona na różne stawki podatku?

Stratę z lat ubiegłych z działalności powinno się wykazać tylko w takiej kwocie, która ma pokrycie w przychodach z tego samego rodzaju przychodu, czyli jeśli strata dotyczy np działalności, to od przychodów z działalności.

Przykładowo mając do odliczenia stratę z ubiegłych lat z działalności w wysokości 50.000 zł, a przychód z tejże działalności na poziomie 30.000 zł, wówczas można w deklaracji odliczyć kwotę straty w maksymalnej wysokości 30.000 zł, a pozostałą kwotę straty 20.000 przenieść do rozliczeń na kolejne lata.

Ponieważ PIT-28 jest tak skonstruowany, że wpisane w części D przychody objęte ryczałtem są wszystkie sumowane ze sobą i sumy są wykazywane w polach od 50 do 73, a w części E1 ‘Odliczenia od przychodów’ wykazuje się straty z lat ubiegłych w jednym polu nr 96, dlatego w polu 99 wyliczany jest ‘Przychód po odliczeniach’, a w polu 103 wykazywana jest suma wszystkich odliczeń z sekcji E.1 i E.2.

W części F.1 na PIT-28 program wylicza kwoty zgodnie z opisaną funkcją przy każdym polu. Przykładowo pole 107 (przy 2% stawce ryczałtu) obliczane jest jako iloczyn kwoty wydatków z poz 103 oraz udziału % tego przychodu w całości przychodów - czyli kwoty z poz. 74. Poprawność tych wyliczeń mogą Państwo sprawdzić na swojej deklaracji PIT-28, w oparciu o wpisane w swojej deklaracji kwoty przychodów przy odpowiednich stawkach ryczałtu. Program liczy poprawnie kwoty we wszystkich polach w sekcji odliczeń F.1 i F.2, zgodnie z opisanymi przy każdym polu funkcjami oraz zgodnie z konstrukcją formularza PIT-28, jaki został opracowany przez Ministerstwo Finansów.

Szerszą opinię w tej sprawie prmożna uzyskać kontaktując się z infolinią Krajowej Informacji Skarbowej

Infolinia: tel. 801 055 055 (dla połączeń z telefonów stacjonarnych)

tel. 22 330 03 30 (dla połączeń z telefonów komórkowych)

tel. +48 22 330 03 30 (dla połączeń z zagranicy) Odpowiedzi na zapytania w zakresie informacji podatkowych można uzyskać w godzinach od 7:00 do 18:00.

Informacje w zakresie funkcjonowania Portalu Podatkowego, w tym Systemu e-Deklaracje udzielane są w godzinach od 8:00 do 16:00.

Zapytanie w sprawie systemu e-Deklaracje można też wysłać drogą mailową na adres info.e-deklaracje@mf.gov.pl

Jak wypełnić najem prywatny w kreatorze krok po kroku (PIT-28)

Proszę ponownie rozliczyć tę korektę od samego początku.

W oknie Startowym programu klikając w Kreator PIT. Proszę postępować wg instrukcji:

- Proszę zaznaczyć sposób opodatkowania - indywidualny, a następnie, że jest to korekta zeznania i przejść Dalej,

- W oknie Dane Podatnika proszę wpisać swoje dane - można je wybrać klikając na Wybierz podatnika, a następnie przejść Dalej,

- W oknie Przychody Podatnika proszę kliknąć na listę 'Działalność, najem: PIT-28, 36, 36L' a następnie dodać przychód 'Najem (PIT-28:ryczałt)' wpisać rodzaj działalności np. 'najem mieszkania' i poniżej wpisać całkowitą sumę przychodów za rok 2022, jaką uzyskaliśmy i proszę ten przychód zapisać. Program sam wypełni pola 45-47 na PIT-28. Następnie klikając dwa razy na Dalej przechodzimy do okna 'Kwoty ryczałtu obliczone i wykazane w ewidencji'. W tym oknie proszę wpisać przy każdym miesiącu kwotę należnego ryczałtu za dany konkretny miesiąc. Proszę sprawdzić, czy wyświetliła się tutaj poprawnie suma wpłacona do US. Ta kwota zostanie przeniesiona do pola 235 na PIT-28.

- Jeśli wpłacona została inna kwota niż wyświetla się tutaj w polu 'Sumy wpłaconych ryczałtów' proszę odznaczyć ptaszek przy sumowaniu na dole okna i wpisać samodzielnie kwotę wpłaconych ryczałtów jaka powinna się wyświetlać w polu 235.

- Proszę przejść do podglądu deklaracji PIT-28 i sprawdzić, czy w tej chwili wszystkie kwoty wyświetlają się prawidłowo.

Dlaczego pole 261 na PIT-28 pokazuje się jako wymagane do wypełnienia?

Pola 261, 262, 263 na formularzu PIT-28 dotyczą informacji o załączniku PIT/D. Pole 261 pokazuje się jako wymagane do wypełnienia jeśli w deklaracji zostanie wypełniona poz.262 lub 263. Jeśli wypełnili Państwo którąś z tych pozycji wystarczy zaznaczyć w poz.261, czy PIT/D dołączać będzie do swojego zeznania podatnik czy małżonek. Jeżeli do aktualnie wypełnianej deklaracji PIT-28 podatnik dołącza PIT/D wówczas poz. 261, 262, 263 nie wypełnia się i pozostawia się je puste.

Jeśli poz.261, 262 lub 263 została wypełniona przez pomyłkę, proszę to zmodyfikować i pozostawić pustą, a wówczas będzie można wysłać tę deklarację.

Dlaczego pole 262 na PIT-28 pokazuje się jako wymagane do wypełnienia?

W formularzu PIT-28 pola 261, 262, 263 dotyczą informacji o załączniku PIT/D. Pole 262 pokazuje się jako wymagane do wypełnienia jeśli w deklaracji zostanie uzupełnione pole 261. Jeśli w poz. 261 zostało zaznaczone, że załącznik PIT/D dołącza do swojego zeznania podatnik lub jego małżonek, wówczas należy w poz. 262 podać, do którego innego zeznania będzie ten PIT/D dołączony.

Jeśli do aktualnie wypełnianej deklaracji PIT-28 podatnik chce dodać załącznik PIT/D wówczas poz. 261, 262, 263 nie wypełnia się i pozostawia się je puste. Jeśli poz. 261, 262 lub 263 została wypełniona przez pomyłkę, proszę to zmodyfikować i pozostawić je puste, a wówczas będzie można wysłać tę deklarację.

Urząd Skarbowy prosi zrobić korektę PIT-28 i zmienić kwotę w polu 198.

Standardowo obliczone ryczałty zaokrąglamy do pełnej kwoty (bez groszy) i wpłacamy ryczałt do US do 20 dnia miesiąca następującego po miesiącu, w którym uzyskaliśmy przychód. Jeśli przychód za grudzień lub za IV kwartał rozliczamy po zakończeniu roku 2022, to termin na zapłatę tego ryczałtu jest przedłużony do końca lutego. Jeśli wpłacane były do US kwoty ryczałtu z groszami lub inne niż kwoty wyliczonego ryczałtu, suma wpłaconych ryczałtów jest inna i US każe sporządzić korektę zeznania, to jest możliwość wpisania tej kwoty w polu 235 ręcznie.

Wystarczy w Kreatorze przejść do okna 'Kwoty ryczałtu obliczone i wykazane w ewidencji' i odznaczyć ptaszek przy opcji 'sumowania kwoty ryczałtu za cały rok' i wpisać samodzielnie kwotę wpłaconego ryczałtu, taką jaką kazał wpisać US. Wówczas w deklaracji PIT-28 w polu 235 zostanie wykazana wpisana ręcznie kwota wpłaconego ryczałtu i wyliczona zostanie w deklaracji PIT-28 inna kwota do zapłaty.

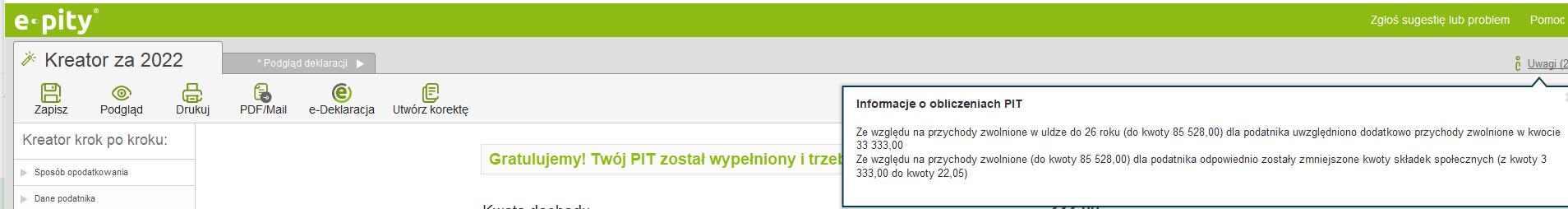

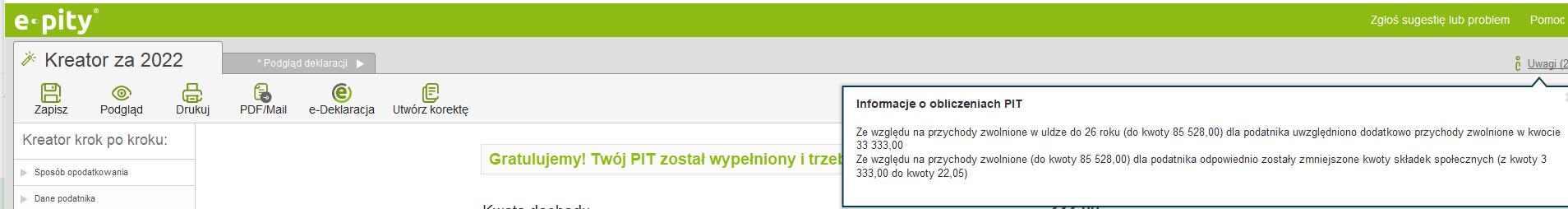

Dlaczego kwota składek społecznych została ograniczona (gdy w deklaracji wystoąpiło zwolnienie z opodatkowania do kwoty 85528 zł)?

Kwota składek społecznych musi być ograniczona w przypadku jeśli w deklaracji występują przychody zwolnione z opodatkowania (do kwoty 85 528,00). Poniżej przesyłam informację jaką uzyskaliśmy w tej kwestii na infolinii KIS Ministerstwa Finansów:

"W przypadku składki społecznej podatnik może odliczyć kwoty składek zapłaconych w roku podatkowym bezpośrednio na własne ubezpieczenie emerytalne, rentowe, chorobowe oraz wypadkowe oraz osób z nim współpracujących, ale odliczenie nie dotyczy składek:

- których podstawę wymiaru stanowi dochód (przychód) zwolniony od podatku na podstawie przepisów ustawy o podatku dochodowym od osób fizycznych,

- których podstawę wymiaru stanowi dochód, od którego na podstawie przepisów Ordynacji podatkowej zaniechano poboru podatku,

- zaliczonych do kosztów uzyskania przychodów.

Zatem nie odlicza się składki społecznej zapłaconej od dochodu, który korzystał ze zwolnienia z opodatkowania."

Dlatego w programie e-pity zastosowaliśmy ograniczenie składek społecznych i kwota składki społecznej jest obliczana proporcjonalnie tylko od dochodów podlegających opodatkowaniu.

Otrzymałem z US pismo o wyliczonym podatku należnym, podatku hipotecznym, jak to pismo rozumieć?

W związku ze zmianami przepisów systemu podatkowego, wprowadzonymi przez ustawodawcę (tzw. Polski Nowy Ład lub Niskie Podatki), a które były dwukrotnie zmieniane w ciągu trwającego roku 2022, Ministerstwo Finansów poinformowało, że dla każdego podatnika Urząd Skarbowy wyliczy jego podatek hipotetyczny, po złożeniu deklaracji za 2022 rok. Jeśli okaże się, że w ich ocenie należy się podatnikowi wyższy zwrot, to US zwróci wtedy tę dodatkową kwotę podatku.

Otrzymane pismo z US należy rozumieć w ten sposób, że otrzymają Państwo zwrot podatku w kwocie, która wyliczyła się w Państwa zeznaniu PIT oraz dodatkowo US wyśle Państwu kwotę zwrotu tego podatku należnego (hipotetycznego), którą sami wyliczyli. US może wysłać ten zwrot dwoma przelewami lub jednym zbiorczym. O szczegóły mogą Państwo dopytać jeszcze dzwoniąc do swojego Urzędu Skarbowego.

Podatek hipoteczny - czy deklaracja wyliczona w programie e-pity jest poprawna, co oznacza komunikat o podatku hipotecznym, który pojawił się w programie?

W związku ze zmianami przepisów systemu podatkowego, wprowadzonymi przez ustawodawcę (tzw. Polski Nowy Ład lub Niskie Podatki), a które były dwukrotnie zmieniane w ciągu trwającego roku 2022, Ministerstwo Finansów poinformowało, że dla każdego podatnika Urząd Skarbowy wyliczy jego podatek hipotetyczny, po zakończeniu okresu rozliczeniowego PITów rocznych. Jeśli okaże się, że w ich ocenie należy się Państwu wyższy zwrot, to US zwróci wtedy tę dodatkową kwotę podatku.

W programie e-pity zastosowaliśmy szacunkową symulację tego podatku hipotetycznego na podstawie wprowadzonych danych w kreatorze - stąd komunikat, który się pojawił. Państwa rozliczony PIT jest wypełniony poprawnie zgodnie z aktualnie obowiązującymi przepisami Nowego ładu 2.0, jakie zostały wprowadzone w lipcu 2022 r.

A rzeczywista kwota podatku hipotetycznego, wg przepisów jakie obowiązywały na początku 2022 r., będzie wyliczona przez US i jeśli okaże się tamto rozliczenie dla Państwa korzystniejsze, to ta dodatkowa kwota zwrotu podatku zostanie zwrócona przez US, w którym się Państwo rozliczyliście.

Ulga dla klasy średniej w PIT za 2022

W związku ze zmianami przepisów systemu podatkowego, wprowadzonymi przez ustawodawcę (tzw. Polski Nowy Ład lub Niskie Podatki), a które były dwukrotnie zmieniane w ciągu trwającego roku 2022, od lipca 2022 roku już nie obowiązuje ulga dla klasy średniej.

Program e-pity został dostosowany do zmian wprowadzonych w lipcu, wynikających z Nowego Ładu 2.0, a szczegóły zamieściliśmy na naszej stronie https://www.e-pity.pl/pity-2023/zmiany-w-rozliczeniu-pit-za-2022-rok-pity-2023/ .

Zbyt niska kwota zwrotu lub wyliczony na deklaracji podatek do zapłaty może wynikać m.in za niskich zaliczek na podatek pobranych przez Płatnika (pracodawcę) w ciągu roku. Może to dotyczyć m.in. osób, które pracowały na dwóch etatach, niektórych pracujących seniorów, https://www.rp.pl/podatki/art37950691-fiskus-wypelnil-24-mln-e-pit-beda-spore-niespodzianki Natomiast zbyt duża kwota zwrotu może wynikać m.in ze zbyt dużych zaliczek na podatek pobranych przez Płatnika (pracodawcę) i ze zmiany skali podatkowej z 17% na 12% https://www.e-pity.pl/skala-podatkowa/ .

Mam kilka PIT-11 ze stosunku pracy (umowy o pracę) - jak wykazać wyższe koszty uzyskania przychodu?

W przypadku pracy jednocześnie u dwóch pracodawców (na dwóch etatach), należy ich o tym poinformować, a wówczas pracodawca wystawiając PIT-11 powinien zaznaczyć w sekcji D w polu 28 opcję ‘2. z więcej niż jednego stosunku pracy (stosunków pokrewnych)’. Jeśli otrzymali Państwo dwie deklaracje PIT-11, które dotyczą dwóch stosunków pracy (następujących jeden po drugim), to na każdym z nich będzie zaznaczona opcja “1. z jednego stosunku pracy (stosunków pokrewnych)” - i to jest poprawnie.

Jeśli należą się Państwu wyższe koszty uzyskania przychodu, a pracodawca tego nie zaznaczył na PIT-11, to mogą Państwo w Kreatorze PIT przejść do okna ‘Zmniejsz swój podatek’ i zaznaczyć odpowiednią opcję. Wówczas w deklaracji PIT-37 wykazany zostanie ten wyższy limit kosztów uzyskania przychodów.