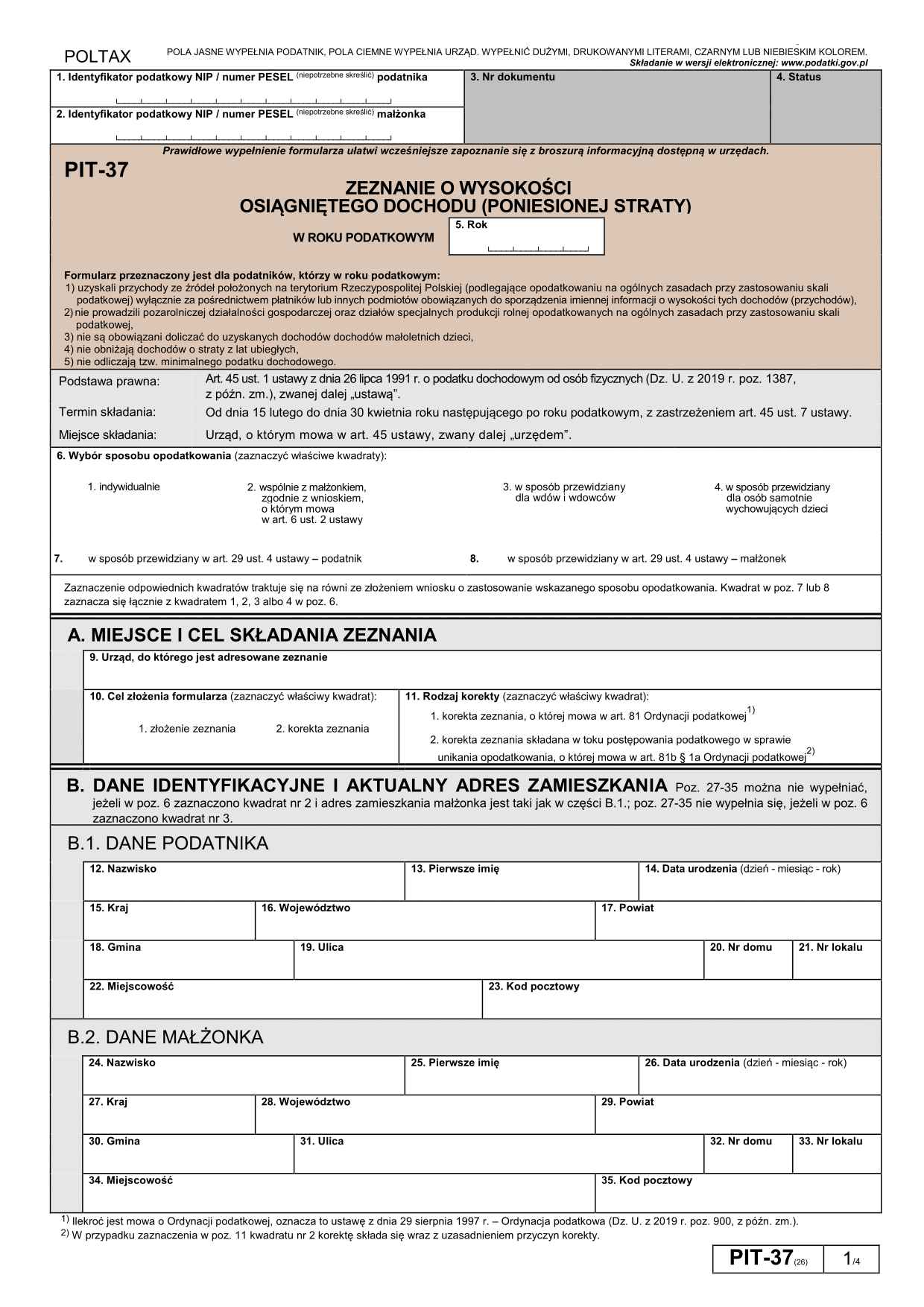

Deklaracje PIT-36 (wersja 32) i PIT-37 (wersja 31) posiadają wiersz, w którym należy wykazać „inne źródła”. Ustalenie, jakie przychody należy wskazać w pozycjach znajdujących się w tym wierszu budzi często wiele pytań, szczególnie o to, czy dany rodzaj zarobków powinien być w ogóle wyszczególniony w deklaracji oraz czy powinien trafić do innych źródeł przychodów.

Uwaga - inne źródła występują zarówno w deklaracji PIT-36, jak i PIT-37. W PIT-37 wskazać należy takie przychody, które rozliczane są za pośrednictwem płatnika (płatnik pobiera zaliczkę i opłaca ją za podatnika), jak również takie, które rozliczane są samodzielnie, lecz dla któych płatnik wystawia imienną informację o wartości przychodów (np. praca przy zbiorach). W PIT-36 rozliczyć należy inne źródła przychodów wyłącznie w sytuacji, gdy podatnik poza takimi przychodami uzyskuje też inne, rozliczane samodzielnie, np.:

- uzyskuje przychody z zagranicy,

- prowadzi działalność gospodarczą,

- rozlicza stratę z lat ubiegłych,

- dolicza przychody małoletniego,

- odlicza podatek minimalny.

Masz inne źródła przychodu nie musisz liczyć podatku w PIT za 2025 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2025 i wysyłaj ePIT online >>

Poniżej przedstawiamy rodzaje przychodów, które należy wprowadzić do PIT – w wiersz „inne źródła”:

1. Zasiłki pieniężne z ubezpieczenia społecznego – trafiają tu zasiłki wypłacane przez organ rentowy. Nie należy natomiast ujmować w tym wierszu wynagrodzenia chorobowego, wypłacanego przez pierwszy okres choroby u osób zatrudnionych na podstawie stosunku pracy lub umów podobnych (wypłata trafia do wiersza nr 1 w deklaracji PIT – czyli do przychodów z pracy). Nie należy jako przychodów z innych źródeł ujmować również zasiłków wypłacanych czy to z umowy o pracę czy innych umów przez płatnika innego niż organ rentowy. Wówczas zasiłek traktowany jest jako element wynagrodzenia i należy go wyszczególnić w wierszu dotyczącym określonych źródeł, z których pochodzi (bez uwzględniania kosztów uzyskania przychodów jakie normalnie przysługują danemu rodzajowi przychodów; inaczej jest z wynagrodzeniem chorobowym, za które koszty uzyskania przysługują). Wśród zasiłków, które wyszczególnić należy w innych źródłach pozostają:

- zasiłki chorobowe;

- zasiłki wyrównawcze;

- zasiłki macierzyńskie (dodatkowo osobno ujęte w poz. 83 PIT-37 i poz. 133 PIT-36);

- zasiłki opiekuńcze;

- świadczenia rehabilitacyjne.

2. Alimenty - wprowadza się je do innych źródeł zarówno, gdy wypłacane są przez komornika (PIT-11), jak i przekazywane bezpośrednio między alimentującym a alimentowanym.

Przychodem są następujące rodzaje świadczeń alimentacyjnych:

1) alimenty na rzecz krewnych w linii prostej;

2) alimenty na rzecz rodzeństwa, zarówno rodzonego, jak i przyrodniego;

3) alimenty na rzecz przysposobionego;

4) alimenty po rozwiązaniu przysposobienia

5) alimenty między małżonkami po rozwodzie lub unieważnieniu małżeństwa;

6) alimenty na rzecz powinowatych;

7) alimenty ojca pozamałżeńskiego dziecka względem matki.

W innych źródłach ująć należy wyłącznie alimenty nie będące zwolnione z opodatkowania. Zwolnieniu podlegają świadczenia:

a) na rzecz dzieci, które nie ukończyły 25. roku życia, oraz dzieci bez względu na wiek, które zgodnie z odrębnymi przepisami otrzymują zasiłek (dodatek) pielęgnacyjny lub rentę socjalną (zarówno te wypłacane dobrowolnie, jak i przymusowo – wyrokiem sądu),

b) na rzecz innych osób niż wymienione w lit. a, otrzymane na podstawie wyroku sądu lub ugody sądowej, do wysokości nieprzekraczającej miesięcznie 700 zł (alimenty dobrowolnie wypłacane nie są zwolnione i w całości trafić muszą do deklaracji PIT).

W przypadku wypłat alimentów przez komornika sądowego – kwoty wykazywane w PIT-11 trafić powinny do innych źródeł i zostać rozliczone samodzielnie (komornik nie pobiera zaliczki na podatek). Komornik nie wystawi PIT-11 z tytułu wypłat alimentów zwolnionych z podatku, takie wypłaty nie trafiają do PIT. Jeżeli jednak zdarzyłoby się, że komornik przekazuje tylko część z faktycznych kwot na rzecz alimentowanych – wówczas może powstać obowiązek samodzielnego wypełnienia tymi kwotami deklaracji rocznej.

Alimenty na rzecz dzieci (niepełnoletnich oraz pozostałych wskazanych powyżej), kwoty z tytułu 800+ nie są świadczeniami, które należy wykazać w PIT – nie trafiają one do innych źródeł przychodów.

3. Stypendia

Do innych źródeł trafiają wyłącznie takie stypendia, które pozostają opodatkowane. Stypendia zwolnione z podatku nie są wyszczególniane w deklaracji rocznej nawet jeśli wypłacający stypendium przekazał z tego tytułu informację PIT-11. Do kategorii stypendiów zwolnionych (czyli takich których nie należy wpisywać do PIT rocznego) należą:

- część dochodów polskich rezydentów podatkowych, przebywających czasowo za granicą i uzyskujących dochody z tytułu:

- stypendiów - w wysokości stanowiącej równowartość diety z tytułu podróży służbowych poza granicami kraju, określonej w przepisach w sprawie wysokości oraz warunków ustalania należności przysługujących pracownikowi zatrudnionemu w państwowej lub samorządowej jednostce sfery budżetowej z tytułu podróży służbowej poza granicami kraju, za każdy dzień, w którym było otrzymywane stypendium,

- ryczałtów na koszty utrzymania i zakwaterowania wypłacanych z budżetu państwa w związku ze skierowaniem do pracy dydaktycznej w szkołach i ośrodkach akademickich za granicą, przyznanych na podstawie odrębnych przepisów;

- stypendia otrzymywane na podstawie przepisów o stopniach naukowych i tytule naukowym oraz o stopniach i tytule w zakresie sztuki, stypendia doktoranckie otrzymywane na podstawie przepisów o szkolnictwie wyższym lub stypendia przyznawane na podstawie przepisów o zasadach finansowania nauki oraz inne stypendia naukowe i stypendia za wyniki w nauce, których zasady przyznawania zostały zatwierdzone przez ministra właściwego do spraw szkolnictwa wyższego, po zasięgnięciu opinii Rady Głównej Nauki i Szkolnictwa Wyższego, albo przez ministra właściwego do spraw oświaty i wychowania (co istotne zgodnie ze stanowiskiem organów podatkowych - przez stypendia naukowe, należy rozumieć stypendia służące wspieraniu prac wykonywanych w ramach działalności naukowej prowadzonej bądź indywidualnie, bądź przez powołane do tego instytucje. Są to między innymi stypendia wypłacane studentom na wsparcie określonych tematycznie kierunków studiów, prac magisterskich, realizacji określonych elementów procesu dydaktycznego, polegających na poznawaniu dorobku nauki itp., przyznawane studentom przez uczelnie z własnego funduszu lub fundowane przez zakłady pracy. W związku z powyższym stypendium fundowane na wsparcie określonego kierunku studiów, ma charakter stypendium naukowego i korzystało ze zwolnienia od podatku dochodowego

- stypendia przyznawane na podstawie decyzji Dyrektora Narodowej Agencji Wymiany Akademickiej wydanej na podstawie przepisów ustawy z dnia 7 lipca 2017 r. o Narodowej Agencji Wymiany Akademickiej (Dz.U. 1530);

- stypendia dla uczniów i studentów, których wysokość i zasady udzielania zostały określone w uchwale organu stanowiącego jednostki samorządu terytorialnego, oraz stypendia dla uczniów i studentów przyznane przez organizacje, o których mowa w 3 ust. 2 i 3ustawy o działalności pożytku publicznego, na podstawie regulaminów zatwierdzonych przez organy statutowe udostępnianych do publicznej wiadomości za pomocą Internetu, środków masowego przekazu lub wykładanych (wywieszanych) dla zainteresowanych w pomieszczeniach ogólnie dostępnych - do wysokości nieprzekraczającej w roku podatkowym kwoty 3800 zł;

4. Kwoty wypłacone po śmierci członka otwartego funduszu emerytalnego wskazanej przez niego osobie lub członkowi jego najbliższej rodziny, w rozumieniu przepisów o organizacji i funkcjonowaniu funduszy emerytalnych.

5. Kwoty uzyskane z tytułu zwrotu z indywidualnego konta zabezpieczenia emerytalnego.

Masz inne źródła przychodu nie musisz liczyć podatku w PIT za 2025 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni. Wylicz wygodnie Twój PIT w Programie e-pity 2025 i wysyłaj ePIT online >>

6. Wypłaty z indywidualnego konta zabezpieczenia emerytalnego, w tym także dokonane na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego.

7. Dotacje (subwencje).

8. Należne, choćby nie zostały faktycznie otrzymane przychody z działalności wytwórczej w rolnictwie w zakresie wyrobu wina przez producentów będących rolnikami wyrabiającymi mniej niż 100 hektolitrów wina w ciągu roku podatkowego.

9. Przychody nieznajdujące pokrycia w ujawnionych źródłach lub pochodzące ze źródeł nieujawnionych.

10. Przychody niani pochodzące z umowy uaktywniającej i rozliczane przez nią samodzielnie.

11. Przychody z tytułu pomocy przy zbiorach, uzyskane na podstawie umów z rolnikami - chodzi wyłącznie o szczególny typ umów zawartych na podstawie rozdziału 7A ustawy z dnia 20 grudnia 1990 r. o ubezpieczeniu społecznym rolników (Dz.U. z 2017 r. poz. 2336 z późn. zm.). Więcej w poradniku Prace sezonowe przy zbiorach>

12. Przychody z praktyki absolwenckiej oraz stażu uczniowskiego - o ile będą one podlegały opodatkowaniu (otrzymują je co do zasady osoby młode, więc w pierwszej kolejności świadczenia te objęte będą tzw. ulgą dla osób do 26 r.ż., wówczas objęte są w pierwszej kolejności zwolnieniem do wartości przychodu 85.528 zł.

13. Świadczenia, o których mowa w art. 2 ust. 2 ustawy z dnia 26 stycznia 2023 r. o fundacji rodzinnej (wypłaty z tytułu funkcjonowania fundacji rodzinnej podlegające opodatkowaniu i nie objęte zwolnieniem z podatku) oraz mienie w związku z rozwiązaniem fundacji rodzinnej.