Odliczenie od dochodu stosuje się na cele określone w ustawie o działalności pożytku publicznego, organizacjom w tej ustawie wskazanym lub równoważnym organizacjom określonym w przepisach regulujących działalność pożytku publicznego obowiązujących w innym niż Rzeczpospolita Polska państwie członkowskim Unii Europejskiej lub innym państwie należącym do Europejskiego Obszaru Gospodarczego, prowadzącym działalność pożytku publicznego w sferze zadań publicznych, realizującym te cele.

Dla kogo darowizna na cele pożytku publicznego:

Darowizny dokonać można na rzecz organizacji pozarządowych, czyli:

- niebędących jednostkami sektora finansów publicznych w rozumieniu ustawy o finansach publicznych,

- niedziałających w celu osiągnięcia zysku

- osób prawnych lub jednostek organizacyjnych nieposiadających osobowości prawnej, którym odrębna ustawa przyznaje zdolność prawną, w tym fundacjom i stowarzyszeniom.

Odlicz darowiznę na pożytek publiczny w Programie e-pity® i zadbaj o zwrot!

Nie musisz liczyć odliczeń darowizn w PIT za 2024 ręcznie. Sprawdź wysokość Twojego odliczenia darowizn i zwrot podatku kompleksowo, także z uwzględnieniem kwoty wolnej od podatku w PIT. Zadbaj o najwyższy i najszybszy zwrot podatku do 45 dni.

Odliczenia darowizn wylicz w Programie e-pity 2024 i wyślij PIT online

Działalność pożytku publicznego (na którą można przekazywać darowizny rozliczane w ramach ulgi) może być prowadzona także przez:

- osoby prawne i jednostki organizacyjne działające na podstawie przepisów o stosunku Państwa do Kościoła Katolickiego w Rzeczypospolitej Polskiej, o stosunku Państwa do innych kościołów i związków wyznaniowych oraz o gwarancjach wolności sumienia i wyznania, jeżeli ich cele statutowe obejmują prowadzenie działalności pożytku publicznego;

- stowarzyszenia jednostek samorządu terytorialnego;

- spółdzielnie socjalne;

- spółki akcyjne i spółki z ograniczoną odpowiedzialnością oraz kluby sportowe będące spółkami działającymi na podstawie przepisów ustawy z dnia 25 czerwca 2010 r. o sporcie (Dz. U. Nr 127, poz. 857, z późn. zm.),

- które nie działają w celu osiągnięcia zysku oraz przeznaczają całość dochodu na realizację celów statutowych oraz nie przeznaczają zysku do podziału między swoich udziałowców, akcjonariuszy i pracowników - nie działają w celu osiągnięcia zysku oraz przeznaczają całość dochodu na realizację celów statutowych oraz nie przeznaczają zysku do podziału między swoich członków, udziałowców, akcjonariuszy i pracowników.

Nie mogą darowizny rozliczać podmioty, które przekazały ją na rzecz:

- partii politycznych;

- związków zawodowych i organizacji pracodawców;

- samorządów zawodowych;

- fundacji utworzonych przez partie polityczne.

- osób fizycznych,

- osób prawnych oraz jednostek organizacyjnych nie mających osobowości prawnej, prowadzących działalność gospodarczą polegającą na wytwarzaniu wyrobów przemysłu elektronicznego, paliwowego, tytoniowego, spirytusowego, winiarskiego, piwowarskiego, a także pozostałych wyrobów alkoholowych o zawartości alkoholu powyżej 1,5% oraz wyrobów z metali szlachetnych albo z udziałem tych metali lub handlu tymi wyrobami.

Cele dokonywanych darowizn:

- pomocy społecznej, w tym pomocy rodzinom i osobom w trudnej sytuacji życiowej oraz wyrównywania szans tych rodzin i osób;

- działalności na rzecz integracji i reintegracji zawodowej i społecznej osób zagrożonych wykluczeniem społecznym;

- działalności charytatywnej;

- podtrzymywania i upowszechniania tradycji narodowej, pielęgnowania polskości oraz rozwoju świadomości narodowej, obywatelskiej i kulturowej;

- działalności na rzecz mniejszości narodowych i etnicznych oraz języka regionalnego;

- ochrony i promocji zdrowia;

- działalności na rzecz osób niepełnosprawnych;

- promocji zatrudnienia i aktywizacji zawodowej osób pozostających bez pracy i zagrożonych zwolnieniem z pracy;

- działalności na rzecz równych praw kobiet i mężczyzn;

- działalności na rzecz osób w wieku emerytalnym;

- działalności wspomagającej rozwój gospodarczy, w tym rozwój przedsiębiorczości;

- działalności wspomagającej rozwój techniki, wynalazczości i innowacyjności oraz rozpowszechnianie i wdrażanie nowych rozwiązań technicznych w praktyce gospodarczej;

- działalności wspomagającej rozwój wspólnot i społeczności lokalnych;

- nauki, szkolnictwa wyższego, edukacji, oświaty i wychowania;

- wypoczynku dzieci i młodzieży;

- kultury, sztuki, ochrony dóbr kultury i dziedzictwa narodowego;

- wspierania i upowszechniania kultury fizycznej;

- ekologii i ochrony zwierząt oraz ochrony dziedzictwa przyrodniczego;

- turystyki i krajoznawstwa;

- porządku i bezpieczeństwa publicznego;

- obronności państwa i działalności Sił Zbrojnych Rzeczypospolitej Polskiej;

- upowszechniania i ochrony wolności i praw człowieka oraz swobód obywatelskich, a także działań wspomagających rozwój demokracji;

- ratownictwa i ochrony ludności;

- pomocy ofiarom katastrof, klęsk żywiołowych, konfliktów zbrojnych i wojen w kraju i za granicą;

- upowszechniania i ochrony praw konsumentów;

- działalności na rzecz integracji europejskiej oraz rozwijania kontaktów i współpracy między społeczeństwami;

- promocji i organizacji wolontariatu;

- pomocy Polonii i Polakom za granicą;

- działalności na rzecz kombatantów i osób represjonowanych;

- promocji Rzeczypospolitej Polskiej za granicą;

- działalności na rzecz rodziny, macierzyństwa, rodzicielstwa, upowszechniania i ochrony praw dziecka;

- przeciwdziałania uzależnieniom i patologiom społecznym;

- działalności na rzecz organizacji pozarządowych oraz podmiotów uprawnionych do prowadzenia działalności pożytku publicznego w zakresie określonym w punktach powyższych.

Najlepszy sposób na Twoje ulgi i odliczenia w PIT to Program e-pity®

Nie musisz liczyć ulgi i odliczeń w PIT za 2024 ręcznie. Sprawdź wysokość Twoich ulgi, odliczeń i zwrotu podatku kompleksowo, także z uwzględnieniem nowej kwoty wolnej od podatku w PIT.

Ulgi i odliczenia wylicz w Programie e-pity 2024 i wyślij swój PIT 2024 online

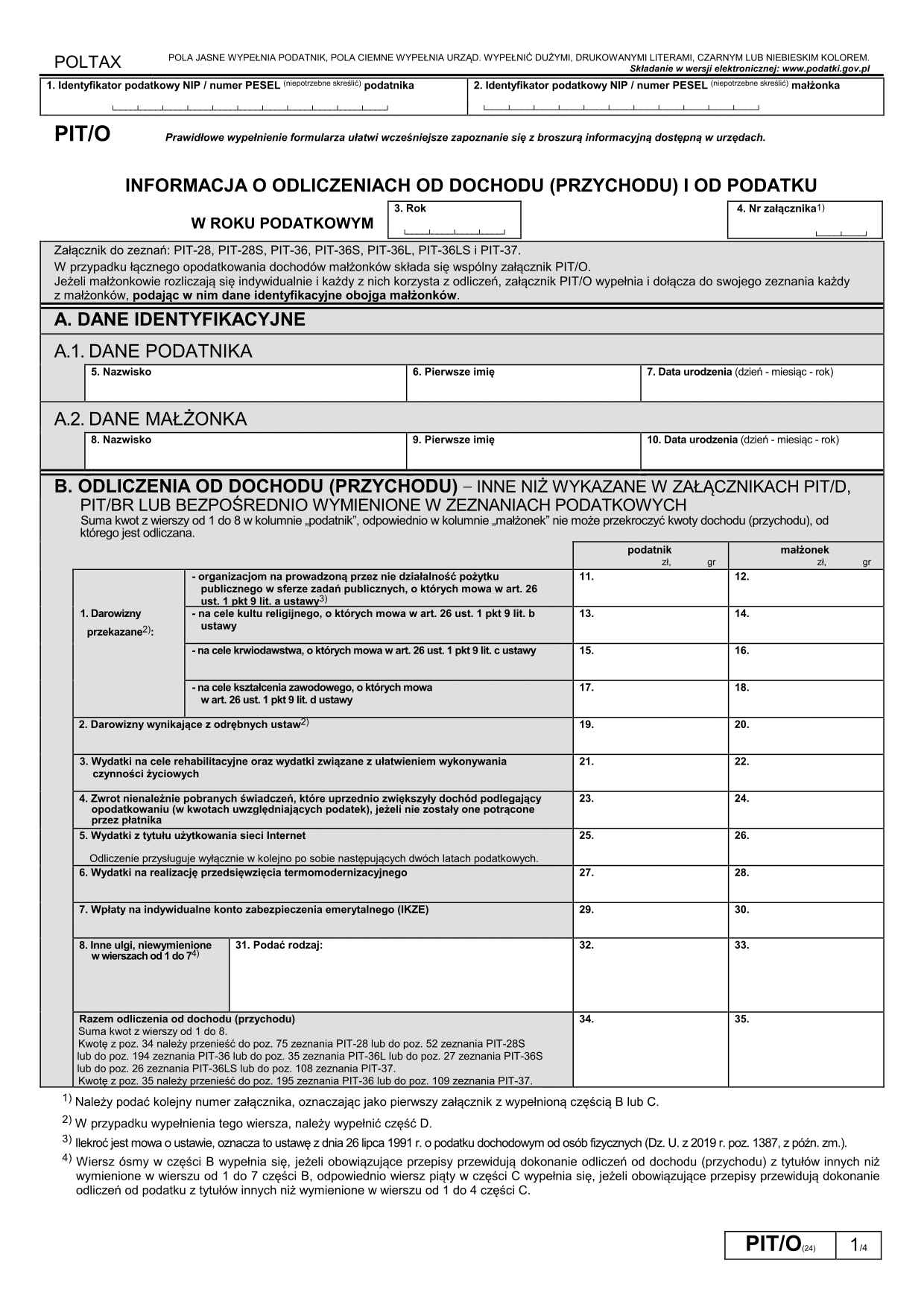

Niezbędne formalności, dokumenty

Niezbędne są następujące dokumenty (niezbędne jest ich posiadanie, w razie kontroli):

- dowód wpłaty na rachunek bankowy obdarowanego (w dowodzie wpłaty warto wskazać cel dokonywanej darowizny pokrywający się z jednym z powyżej wymienionych),

- dokument, z którego wynika wartość tej darowizny, posiadający dane obdarowanego oraz oświadczenie obdarowanego o jej przyjęciu - w przypadku darowizny innej niż pieniężna (np. pisemna umowa darowizny),

- umowa pisemna darowizny dla celów dowodowych (oświadczenie darczyńcy powinno być złożone w formie aktu notarialnego, jednakże umowa darowizny zawarta bez zachowania tej formy staje się ważna, jeżeli przyrzeczone świadczenie zostało spełnione, a zatem element ten nie jest konieczny, niemniej w praktyce wielokrotnie wymagany),

- wykazanie w zeznaniu rocznym kwoty przekazanej darowizny, kwoty dokonanego odliczenia oraz danych pozwalających na identyfikację obdarowanego.

W przypadku organizacji zagranicznej dodatkowo (oprócz dokumentów wskazanych powyżej) niezbędne jest:

- udokumentowanie przez podatnika oświadczeniem tej organizacji, iż na dzień przekazania darowizny była ona równoważną organizacją do organizacji wskazanej powyżej i realizuje wskazane powyżej cele,

- istnienie podstawy prawnej wynikającej z umowy o unikaniu podwójnego opodatkowania lub innych ratyfikowanych umów międzynarodowych, których stroną jest Rzeczpospolita Polska, do uzyskania przez organ podatkowy informacji podatkowych od organu podatkowego państwa, na którego terytorium organizacja posiada siedzibę.

UWAGA:

Jeśli darowizny dokonują małżonkowie, a nie okazali oni organom podatkowym aktu darowizny zawartej przez oboje, a dowodem dokonania darowizny był przelew bankowy z rachunku jednego z małżonków, to prawo do odliczenia darowizny nabywa tylko ten małżonek, z którego rachunku dokonano przelewu (Wyrok Naczelnego Sądu Administracyjnego z dnia 8 lutego 2006 r., sygn. akt II FSK 324/05).

Limit odliczenia na cele pożytku publicznego

Łączna kwota odliczeń z każdego z powyższego tytułu, jak również łącznie z darowiznami na cele kultu religijnego lub na cele krwiodawstwa (darowizny honorowych dawców krwi) nie może przekroczyć w roku podatkowym 6% dochodu. Jeżeli przedmiotem darowizny są towary opodatkowane podatkiem od towarów i usług, za kwotę darowizny uważa się wartość towaru wraz z podatkiem od towarów – tak więc jest to wartość brutto, z VAT.

Najlepszy i najprostszy sposób na PIT - Program e-pity®

Nie musisz znać się na PIT'ach i zmianach podatkowych. Oblicz wygodnie wysokość Twojego podatku PIT kompleksowo razem z wszystkimi ulgami, odliczeniami i kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku z PIT do 45 dni.

Po prostu oblicz Twój e-PIT w Programie e-pity 2024 i wyślij PIT online

Zwrot dokonanej darowizny

W przypadku zwrotu dokonanej darowizny fakt ten należy wykazać w zeznaniu rocznym. Obdarowany – organizacja - jest obowiązany przekazać urzędowi skarbowemu informację o zwróconej podatnikowi darowiźnie, w terminie miesiąca od dnia dokonania zwrotu. W takim przypadku konieczna jest korekta dokonanego odliczenia.

Przekaż 1,5% swojego podatku na dowolne OPP: wykaz i baza OPP