Podstawowa stawka odsetek za zwłokę ustalana jako suma 200% podstawowej stopy oprocentowania kredytu lombardowego i 2%, z tym że stawka ta nigdy nie może być niższa niż 8%.

Obniżona stawka odsetek za zwłokę wynosi 50% stawki odsetek za zwłokę, czyli najmniej 4%. Taką obniżoną wartość odsetek stosuje się w przypadku spełnienia łącznie następujących warunków:

- złożenia prawnie skutecznej korekty deklaracji, nie później niż w terminie 6 miesięcy od dnia upływu terminu do złożenia deklaracji;

- zapłaty zaległości podatkowej w ciągu 7 dni od dnia złożenia korekty.

Kalkulator odsetek podatkowych

Program e-pity 2024 uwzględnia wszystkie zmiany w rozliczeniach PIT 2025.

Nie wiesz jak zmiana kwoty wolnej od podatku w PIT 2024 wpłynie na Twój podatek do zapłaty w 2025 r.?

Czy Twój podatek będzie wyższy czy niższy, co z Twoimi ulgami i odliczeniami?

Jakie załączniki musisz wypełnić? Wylicz PIT od razu w Programie e-pity 2024, który uwzględnia wszystkie zmiany w rozliczeniach PIT 2025

Przykład

Podatnik złożył deklarację PIT-37 w dniu 20 marca 2025 r. W dniu 3 czerwca 2025 r. znalazł błąd w deklaracji i dokonał korekty oraz wpłacił zaległy podatek 10 czerwca 2025 r. Ma prawo stosować obniżone odsetki za zwłokę. Prawo do obniżonych odsetek przysługuje mu licząc od 2 maja 2025 r. – czyli maksymalnie do 2 listopada 2025 r.

Obniżonej stawki odsetek za zwłokę nie stosuje się w przypadku korekty deklaracji „wymuszonej” na podatniku, czyli:

- złożonej po doręczeniu zawiadomienia o zamiarze wszczęcia kontroli podatkowej, a w przypadkach gdy nie stosuje się zawiadomienia - po zakończeniu kontroli podatkowej;

- złożonej po doręczeniu upoważnienia do przeprowadzenia kontroli celno-skarbowej;

- dokonanej w wyniku czynności sprawdzających.

W tych przypadkach, korekta nawet w okresie 6 miesięcy od terminu złożenia deklaracji, nie pozwala na stosowanie stawki obniżonej. Zastosować trzeba stawkę podstawową odsetek za zwłokę.

Korekta z ORD-ZU czy bez uzasadnienia?

Nie ma obowiązku, by wraz z deklaracją korygującą składać pisemne uzasadnienie przyczyn korekty – ORD-ZU. Uzasadnienie to nie jest również potrzebne by uniknąć z tytułu prawidłowo złożonej korekty – odpowiedzialności karnej skarbowej. Oznacza to, że sama korekta złożona poprawnie spowoduje, że podatnik nie będzie podlegał karze z tytułu wynikłej zaległości podatkowej. Nie ma również obowiązku, by deklaracje złożone przed 2022 r. korygować stosując ORD-ZU.

Stawka podstawowa i podwyższona odsetek za zwłokę

Korekta złożona po 6 miesiącach od dnia upływu termin do złożenia deklaracji podatkowej oznacza naliczanie odsetek w wysokości podstawowej.

Natomiast podwyższoną stawkę odsetek za zwłokę w wysokości 150% stawki odsetek za zwłokę stosuje się wyłącznie do zaległości w podatku od towarów i usług oraz w podatku akcyzowym. Podwyższone odsetki mają zastosowanie wyłącznie od korekty deklaracji złożonej po doręczeniu zawiadomienia o zamiarze wszczęcia kontroli podatkowej, a w przypadkach gdy nie stosuje się zawiadomienia – po zakończeniu kontroli podatkowej lub dokonanej w wyniku czynności sprawdzających, ewentualnie gdy kontrola lub czynności sprawdzające lub postępowanie podatkowe ujawnią, że nie została złożona wymagana prawem deklaracja podatkowa i nie zapłacono w związku z tym podatku.

Dodatkowo, by stosowane były odsetki podwyższone, kwota zaniżenia zobowiązania podatkowego, zawyżenia kwoty nadpłaty lub zwrotu podatku przekraczać musi 25% kwoty należnej i musi być ponadto wyższa niż pięciokrotna wysokość minimalnego wynagrodzenia za pracę, obowiązującego w dniu następującym po dniu upływu terminu płatności zobowiązania lub terminu zwrotu.

Przenieś swoje biuro rachunkowe na wyższy poziom z aplikacją fillup k24

Efektywnie komunikuj się z Klientami, sprawnie zarządzaj dokumentami księgowymi i eksportuj efekty pracy do programów księgowych. Dzięki fillup k24, Twoje biuro stanie się bardziej zorganizowane, a obsługa klientów jeszcze sprawniejsza.

Nie zwlekaj, zaproś klientów do współpracy już dziś »

Jak obliczać odsetki za zwłokę?

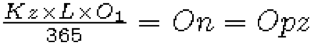

Odsetki za zwłokę z zastosowaniem obniżonej stawki odsetek za zwłokę są naliczane według wzoru:

gdzie poszczególne symbole i liczby oznaczają:

Kz - kwotę zaległości,

L - liczbę dni zwłoki,

O1 - obniżoną stawkę odsetek za zwłokę w stosunku rocznym,

365 - liczbę dni w roku,

On - kwotę odsetek,

Opz - kwotę odsetek po zaokrągleniu.

Odsetki są naliczane od dnia następującego po dniu, w którym podatnik powinien był dokonać zapłaty podatku, natomiast naliczane są do dnia (włącznie z tym dniem) zapłaty podatku lub innej formy zwolnienia się ze zobowiązania podatkowego (np. potrącenia podatku z inną należnością).

Niskie odsetki za zwłokę - do jakiej kwoty odsetek nie trzeba płacić?

Nie płaci się odsetek, jeżeli wysokość odsetek nie przekraczałaby trzykrotności wartości opłaty pobieranej przez operatora wyznaczonego w rozumieniu ustawy z dnia 23 listopada 2012 r. - Prawo pocztowe za traktowanie przesyłki listowej jako przesyłki poleconej - 8,70 zł.

Nie ma przy tym znaczenia, czy odsetki te wynikają z opóźnienia zapłaty podatku rocznego, czy z zaliczki na podatek. Ważne jest, że dla celu określenia tej kwoty, każde zobowiązanie podatkowe liczy się osobno. Zatem np. opóźnienie w zaliczce za maj - liczymy limit 8,70 zł, jeśli odsetki są niższe - nie płacimy oraz tak samo postępujemy z zaliczką za czerwiec i lipiec nawet jeśli opłaty dokonujemy dopiero w grudniu, gdzie suma odsetek za te miesiące przekraczałaby już kwotę 8,70 zł.

Sprawdź i przelicz także prawidłowe wyliczenia kwot wykazanych na wystawianych i otrzymywanych fakturach. W przypadku błędów w kwocie netto i brutto - możesz być zobowiązany do korekty swoich deklaracji, (kalkulator netto/brutto VAT).