W latach 2018-2025 r. stawka ryczałtowego podatku od przychodów z czynszu najmu wynosi 8,5% pod warunkiem, że jego wartość nie przekracza 100.000 zł. Po przekroczeniu tej kwoty, stawka rośnie do 12,5%. Wyjątkiem jest sytuacja obejmująca lata 2023 - 2025 dotycząca najmu małżonków, którzy złożyli wniosek o opodatkowanie całości przychodów z najmu u jednego z nich. Wówczas limit ten u tego małżonka wynosi 200.000 zł.

Nie musisz liczyć podatku w PIT-28 za 2025 od najmu ręcznie. Sprawdź wysokość Twojego podatku kompleksowo z uwzględnieniem wszystkich ulg i odliczeń. Zadbaj o najniższy podatek i najszybszy zwrot do 45 dni! Wylicz podatek z najmu od razu w Programie e-pity 2025 teraz i wyślij PIT online

Limit 100.000 zł dotyczy całego roku kalendarzowego i wszystkich posiadanych i wynajmowanych przez podatnika nieruchomości, np. lokale, grunty, mieszkania, budynki. Obejmuje również wszelkie rodzaje umów – tzn. najem, podnajem, dzierżawę, poddzierżawę oraz umowy podobne. Decydującym jest suma przychodów ze wszystkich tych tytułów.

Jeżeli jednocześnie podatnik prowadzi działalność opodatkowaną 8,5% stawką podatku oraz najem prywatny, to mogą go obowiązywać dwa niezależne od siebie limity 100.000 zł, po którego przekroczeniu należy zastosować 12,5% stawkę podatku:

Stanowisko o dwóch niezależnych limitach ryczałtu wynika z interpretacji KIS z 8.08.2022 r. (sygn. akt 0112-KDWL.4011.527.2022.1.EB) oraz interpretacji z 29.03.2024 r., sygn. 0114-KDIP3-2.4011.90.2023.5.MJ. Takie stanowisko podkreśla dodatkowo art. 12 ust. 14 zgodnie z którym w przypadku osiągania przez podatnika przychodów z pozarolniczej działalności gospodarczej, również gdy działalność ta jest prowadzona w formie spółki, oraz przychodów, o których mowa w art. 6 ust. 1a (tj. najmu prywatnego), kwota przychodów dotyczy odrębnie przychodów osiąganych z tych źródeł przychodów.

Podatnik nie ma możliwości w trakcie roku podjąć decyzji o rezygnacji z najmu na zasadach ryczałtowych. Stąd już na początku roku powinien ustalić wartość przychodu w taki sposób, by nie przekroczyć limitu 100.000 zł. Nie ma również konieczności zgłaszania opodatkowania najmu w formie ryczałtu. Za równoznaczne z dokonaniem wyboru opodatkowania w formie ryczałtu uznaje się bowiem pierwszą w roku podatkowym wpłatę na ryczałt od przychodów ewidencjonowanych z tego tytułu, a jeżeli pierwszy taki przychód podatnik osiągnął w grudniu roku podatkowego - złożenie zeznania PIT-28. Należy jedynie pamiętać, że wybór, czyli płatność - nastąpić musi w określonych terminach - do 20 dnia miesiąca następującego po miesiącu osiągnięcia pierwszego w danym roku przychodu z najmu, a jeśli przychód wystąpił w grudniu - do końca roku podatkowego.

Oświadczenie o wyborze najmu poprzez płatność ma również swoje negatywne konsekwencje - należy pamiętać, aby prawidłowo opisywać przelewy i nadawać im właściwy tytuł.

Przykład

W 2025 r. podatnik rozpoczął najem w trakcie roku, pierwszy przychód uzyskał 10 lipca. Miał zamiar rozliczać się ryczałtem - dokonał płatności opisując ją w tytule przelewu jako PIT-36, gdyż rozlicza się ogólnie na zasadach ogólnych i nie wiedział, że tytuł należy zmienić. Podatnik utracił prawo do ryczałtu.

Uwaga

Od 2021 r. prowadzenie najmu w formie ryczałtu zmusza do identyfikowania przelewu jako "PPE" (tytuł przelewu do US; w 2020 identyfikator ten mógł też brzmieć "PIT-28"). Jeśli podatnik pomyli tytuł przelewu to wyjaśnienie przed urzędem nie będzie prowadziło do zmiany formy opodatkowania i korzystania z formy ryczałtowej.

Jeśli najem chcesz rozliczać ryczałtem w ramach prowadzonej działalności gospodarczej, musisz złożyć w tym zakresie odpowiednie oświadczenie, a nie jedynie dokonać pierwszego przelewu podatkowego w roku na poczet rozliczeń ryczałtu. Taki przelew dotyczy wyłącznie tych podatników, którzy rozliczają najem prywatnie, poza działalnością gospodarczą.

Pamiętaj!

Dla zastosowania do określonego przychodu wyższej stawki (12,5%), decydującym jest data uzyskania przychodu z najmu – za którą uznaje się termin uzyskania przychodu (liczyć należy przychody faktycznie otrzymane lub postawione do dyspozycji).

Ustalając przychód z najmu opodatkowanego ryczałtem wyłączyć można wszelkie opłaty za media ponoszone w imieniu najemcy o ile umowa wskazuje na wyszczególnienie tych wydatków z ogólnych kosztów najmu (z ogólnej opłaty za najem) i przenosi je na najemcę (wynajmujący może przyjąć płatności i dokonać ich w imieniu i na rachunek najemcy). W takim przypadku obliczając limit 100.000 zł, podatnik winien ewidencjonować jako przychód - wyłącznie czysty zarobek, po odjęciu od niego opłat administracyjnych i za media. Jeżeli natomiast najemca ponosi jedną, łączną wartość czynszu najmu – wówczas przychód u wynajmującego stanowi całe wskazane w umowie wynagrodzenie.

Jakie rodzaje najmu podlegają ryczałtowi?

Ryczałtem można opodatkować najem prywatny (poza działalnością gospodarczą), najem okazjonalny i instytucjonalny. Ryczałt nie dotyczy najmu prowadzonego w ramach działalności gospodarczej, chyba że podatnik wybrał taką formę opodatkowania i zgłosił ją w CEIDG. Dzierżawa, podnajem czy najem krótkoterminowy mieszkań również kwalifikują się do ryczałtu.

Czy przychód z najmu trzeba ewidencjonować?

Tak, podatnik powinien prowadzić ewidencję przychodów, w której odnotowuje daty i kwoty otrzymanych wpływów z najmu. Ewidencja nie musi być prowadzona w specjalnym programie – wystarczy arkusz kalkulacyjny lub zeszyt, ale powinna być rzetelna i umożliwiać ustalenie momentu przekroczenia progu 100.000 zł.

Czy można odliczyć koszty przy ryczałcie?

Nie. Ryczałtem opodatkowuje się przychód, nie dochód. Oznacza to, że nie odlicza się kosztów uzyskania przychodu (np. remontów, prowizji biura nieruchomości, kredytu hipotecznego). Jedyny wyjątek to opłaty refakturowane – za media i czynsz – które nie stanowią przychodu, o ile są odpowiednio ujęte w umowie.

Na jaki numer konta zapłacić podatek od wynajmu?

Podatnik wpłaca podatek z tytułu najmu na swój numer rachunku podatkowego, dedykowanego jego rozliczeniom podatkowym w urzędzie skarbowym. Numer ten można pobrać sprawdzając swój profil w systemie elektronicznym e-urząd skarbowy. Możliwe jest też uzyskanie go w trakcie wizyty w organie podatkowym.

Istotne jest, aby przelew opisać, wpisując jako identyfikator płatności - PIT-28.

Czym różni się najem okazjonalny od najmu prywatnego?

Najem okazjonalny to forma najmu prywatnego, ale zawierana na specjalnych zasadach i z dodatkowym zabezpieczeniem dla właściciela. Główna różnica polega na formalnościach – najem okazjonalny wymaga umowy notarialnej, oświadczenia najemcy o dobrowolnym opuszczeniu lokalu oraz wskazania lokalu zastępczego. Dzięki temu wynajmujący może szybciej dochodzić swoich praw w przypadku problemów z lokatorem. Oba typy najmu (zwykły i okazjonalny) podlegają opodatkowaniu na tych samych zasadach – najczęściej ryczałtem 8,5% lub 12,5%.

Sprawdź zmiany w ryczałcie ewidencjonowany od 2025 roku

Począwszy od 2025 r. korzystanie z ryczałtu wydaje się znacznie bardziej atrakcyjne i możliwe. Warto rozważyć zmianę zasad rozliczeń - sprawdź nowy ryczałt od 2025 r.

Poradnik PIT wynajmującego

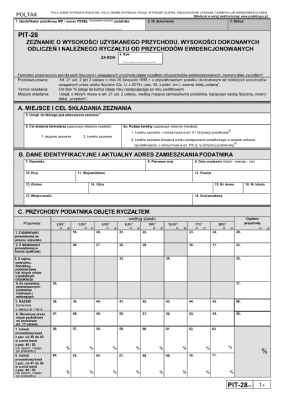

Poradnik PIT-28