Nie jest uznawana za działalność gospodarczą aktywność prowadzona w sposób zorganizowany i ciągły dla celów zarobkowych (w celu osiągnięcia przychodu), prowadzona na własny rachunek (samodzielnie) pod warunkiem łącznego spełnienia dwóch wymogów:

- Przychód z tej działalności nie przekracza w żadnym kwartale nie przekroczył 225% kwoty minimalnego wynagrodzenia (do 2025 r. - limit ten ustalany był miesięcznie jako 75% minimalnego wynagrodzenia, a przed 1 lipca 2023 r. - jako 50% tej kwoty). Jako miesięczny przychód uwzględnić należy zarówno kwoty już otrzymane jak i dopiero należne, aczkolwiek z pominięciem wartości towarów zwróconych (towar zwrócony to nie przychód) oraz udzielonych bonifikat i skont (czyli obniżek za uregulowanie płatności przed terminem).

| |

Minimalne wynagrodzenie za pracę

|

Miesięczny próg przychodów w działalności nierejestrowanej

|

|

Od 1 stycznia 2021

do 31 grudnia 2021

|

2800 zł

|

1400 zł

(50% minimalnego wynagrodzenia)

|

|

Od 1 stycznia 2022

do 31 grudnia 2022

|

3010 zł

|

1505 zł

(50% minimalnego wynagrodzenia)

|

|

Od 1 stycznia 2023

do 30 czerwca 2023

|

3490 zł

|

1745 zł

(50% minimalnego wynagrodzenia)

|

|

Od 1 lipca 2023

do 31 grudnia 2023

|

3600 zł

|

2700 zł

(75% minimalnego wynagrodzenia*)

|

|

Od 1 stycznia 2024

do 30 czerwca 2024

|

4242 zł

|

3181,5 zł

(75% minimalnego wynagrodzenia*)

|

|

Od 1 lipca 2024

do 31 grudnia 2024

|

4300 zł

|

3225 zł

(75% minimalnego wynagrodzenia*)

|

|

Od 1 stycznia 2025

do 31 grudnia 2025

|

4666 zł

|

3499,5 zł miesięcznie

(75% minimalnego wynagrodzenia*)

|

|

Od 1 stycznia 2026

do 31 grudnia 2026

|

4806 zł

|

10813,5 zł kwartalnie

(225% minimalnego wynagrodzenia*)

|

- W okresie ostatnich 60 miesięcy** (5 lat) osoba fizyczna wykonująca działalność nierejestrowaną nie wykonywała działalności gospodarczej.

** Zgodnie z projektem ustawy o ograniczeniu biurokracji i barier prawnych okres ten ma być skrócony do 24 miesięcy (2 lat).

Za niewykonywanie działalności gospodarczej uznaje się również zawieszenie jej wykonywania w okresie ostatnich 60 miesięcy.

Przykład

Pan Jan w 2025 r. planował przygotowywać co miesiąc nowy projekt graficzny wart 1300 zł, jednak do 2023 r. prowadził w tym zakresie działalność gospodarczą, dlatego nie można byłoby uznać jego działalności planowanej w roku 2025 za działalność nierejestrowaną.

Przykład

Pan Adam w połowie 2025 r. rozpoczął produkcję i sprzedaż własnego wina, jednak comiesięczny przychód należy z tej działalności wynosił 4700 zł, dlatego nie można byłoby uznać jego działalności w roku 2025 za działalność nierejestrowaną.

Przykład

Pani Agnieszka rozpoczęła w 2025 r. sprzedaż internetową starych płyt winylowych. Nigdy wcześniej nie prowadziła działalności gospodarczej. Pomimo że przychód ze stycznia 2025 r. wynosił zaledwie 25 zł, to dzięki wdrożonej strategii marketingowej co miesiąc podwajała przychody z tej działalności. W ten sposób w sierpniu 2025 r. zarobiła już 3900 zł miesięcznie i przekroczyła miesięczny próg przychodów dozwolony w działalności nierejestrowanej (3499,5 zł). Od momentu przekroczenia limitu przychodu Pani Agnieszka miała 7 dni na zarejestrowanie działalności gospodarczej w CEIDG. Jako początkującemu przedsiębiorcy mogło jej przysługiwać prawo do zwolnienia ze składek na ubezpieczenia społeczne.

Rozlicz swój PIT z działalności gospodarczej od razu w Programie e-pity 2025®

Nie musisz liczyć podatku w PIT z działalności gospodarczej ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku.

Wylicz wygodnie swój PIT w Programie e-pity 2025 i wyślij PIT online

Brak obowiązku rejestracji w CEIDG - wyjątki

Działalności nierejestrowanej - jak sama nazwa wskazuje - nie trzeba zgłaszać do Centralnej Ewidencji i Informacji o Działalności Gospodarczej.

Wyjątkiem jest prowadzenie działalności, która:

- wymaga zezwolenia, koncesji albo wpisu do rejestru działalności regulowanej, np: ochrona osób lub mienia, sprzedaż alkoholu, organizacja imprez turystycznych, usługi detektywistyczne, zbieranie odpadów,

- została zdefiniowana w przepisach jako działalność gospodarcza w rozumieniu ustawy - Prawo przedsiębiorców, np: pośrednictwo ubezpieczeniowe, usługowe prowadzenie ksiąg rachunkowych.

W przypadku osób wykonujących działalność nierejestrowaną identyfikatorem podatkowym będzie numer PESEL, chyba że osoba ta jest zarejestrowanym podatnikiem VAT lub jest zobowiązana do posługiwania się numerem NIP na podstawie odrębnych przepisów.

Ograniczenia podmiotowe

Zasadniczo każda osoba fizyczna może prowadzić działalność nierejestrowaną, jednakże w przypadku kilku kategorii podmiotów zasada ta doznaje ograniczeń:

|

Osoby niepełnoletnie

|

Osoby od 13 do 18 r.ż. mają ograniczoną zdolność do czynności prawnych, a więc do ważności podjętych przez nie czynności prawnych potrzebna jest zgoda przedstawiciela ustawowego. Oznacza to, że zawieranie umów w ramach działalności wymaga zgody rodzica. W praktyce może to być pismo dotyczące całości czynności w tym klauzula w zawieranych umowach o takiej zgodzie.Rodzic nie musi podpisywać się na każdej zawieranej umowie.

Osoba niepełnoletnia może dysponować dochodami uzyskanymi z tytułu działalności nierejestrowanej bez zgody przedstawiciela ustawowego, chyba że sąd opiekuńczy z ważnych powodów postanowi inaczej. Jeżeli z mocy postanowienia sądu rodzice sprawują zarząd nad majątkiem zarobionym przez dziecko, to do ważności czynności przekraczającej zwykły zarząd (innej niż typowe czynności codzienne) potrzebne jest uzyskanie zgody sądu opiekuńczego. Działalność nierejestrowana osób niepełnoletnich może podlegać ograniczeniom lub być wyłączona, jeżeli przepisy określą, że osoba prowadzącą konkretną działalność musi być pełnoletnia. Takie ograniczenie lub wyłączenie musi być uregulowane w ustawie dotyczącej tej działalności.

|

|

Bezrobotni

|

Osoba bezrobotna, żeby zachować swój status, nie może prowadzić działalności nierejestrowanej w oparciu o umowy cywilnoprawne, w tym umowy agencyjne, umowy zlecenia, umowy o dzieło lub umowy o pomocy przy zbiorach. Zawarcie umowy tego typu spowoduje, że osoba bezrobotna będzie wykonywać inną pracę zarobkową i utraci swój status. Wyjątkowo, jeśli działalność osoby bezrobotnej opiera się wyłącznie o umowy sprzedaży, to ta osoba może prowadzić działalność nierejestrowaną.

|

|

Urzędnicy

|

Działalność nierejestrowana nie jest uznawana za działalność gospodarczą - nie odnoszą się więc do niej przepisy ustawy o ograniczeniu prowadzenia działalności gospodarczej przez osoby pełniące funkcje publiczne. Jednakże zależnie od zapisów regulaminów wewnętrznych bądź zarządzeń danego urzędu centralnego w sprawie zasad uzyskiwania zgody dyrektora generalnego urzędu na podjęcie dodatkowych aktywności zarobkowych, możliwość prowadzenia działalności nierejestrowanej przez urzędnika może zostać ograniczona.

|

|

Rolnicy

|

Rolnicy nie mogą wykonywać w ramach działalności nierejestrowanej:

- działalności wytwórczej w rolnictwie w zakresie upraw rolnych oraz chowu i hodowli zwierząt, ogrodnictwa, warzywnictwa, leśnictwa i rybactwa śródlądowego,

- wynajmowania pokoi,

- sprzedaży posiłków domowych i świadczenia w gospodarstwach rolnych innych usług związanych z pobytem turystów,

- wyrobu mniej niż 100 hektolitrów wina w ciągu roku gospodarczego,

- działalności w zakresie sprzedaży, o której mowa w art. 20 ust. 1c ustawy z dnia 26 lipca 1991 r. o podatku dochodowym od osób fizycznych,

- działalności prowadzonej przez koła gospodyń wiejskich.

|

Korzyści i obowiązki w działalności nierejestrowanej

|

Działalność nierejestrowana

|

|

Korzyści

|

Obowiązki

|

- brak obowiązku zgłoszenia działalności w CEIDG, US, GUS (nie trzeba posiadać numerów NIP ani REGON)

- brak obowiązku płacenia składek na ubezpieczenia społeczne i zdrowotne - w przypadku sprzedaży towarów,

- w przypadku wykonywania umowy o świadczenie usług lub umowy zlecenia druga strona umowy pełni obowiązki płatnika składek ZUS

- brak obowiązku płacenia miesięcznych/kwartalnych zaliczek na podatek dochodowy

- w przypadku umów zlecenie/dzieło do 200 zł - podatek płacony od dochodu a nie od przychodu (można rozliczyć koszty),

- co do zasady zwolnienie podmiotowe z VAT (przychody nieprzekraczające 200 tys. zł rocznie)

- ograniczony obowiązek w zakresie prowadzenia księgowości

|

- prowadzenie uproszczonej ewidencji sprzedaży

- rozliczanie przychodów (po odliczeniu kosztów) w zeznaniu rocznym PIT-36 według skali podatkowej (ewentualnie załącznik PIT/M w przypadku osoby małoletniej)

- przestrzeganie praw konsumentów w szczególności co do reklamacji, naprawy/zwrotu, odstąpienia od umowy zawartej na odległość

- wystawianie faktur lub rachunków na żądanie kupującego

|

Wykonywanie umowy o świadczenie usług lub umowy zlecenia obok działalności nierejestrowanej

Umowy zlecenie inaczej traktować należy na gruncie przepisów ubezpieczeniowych, a inaczej - podatkowych.

Podatkowo przychody z umów zlecenie można zaliczyć do działalności nierejestrowanej - jeśli miesięczna łączna wartość przychodu nie przekracza limitów wynikających z minimalnego wynagrodzenia. Dopuszczalne jest również, aby osoba wykonująca działalność nierejestrowaną wykonywała umowy o świadczenie usług lub umowę zlecenie poza tą działalnością nierejestrowaną (np. sprzedaż towaru do limitu działalności nierejestrowanej plus umowa zlecenie wykonywana poza tą działalnością). Wówczas z tytułu tych umów podlega ubezpieczeniom społecznym i ubezpieczeniu zdrowotnemu jako zleceniobiorca.

O tym, czy zlecenie / dzieło wpływa na limit działalności nierejestrowanej decydować będzie zorganizowanie formy zawierania zleceń. Działalnością nierejestrowaną jest zorganizowana działalność zarobkowa, wykonywana we własnym imieniu i w sposób ciągły - do limitu przychodu miesięcznego. O ile pojedyncza umowa zlecenie nie jest działalnością zorganizowaną (ukierunkowaną na pozyskiwanie kolejnych klientów do zleceń itp), o tyle ustalenie swojej sytuacji w sposób taki, by “zachęcać” potencjalnych klientów do świadczenia usług - powoduje to zorganizowanie i powinno być elementem działalności nierejestrowanej.

Ma to swoje przełożenie na wysokość oraz termin płacenia podatku oraz ostateczną wartość umowy, jaka powinna być negocjowana ze zlecającym, ponieważ:

- w przypadku działalności nierejestrowanej płatnikiem podatku dochodowego pozostaje przyjmujący zlecenie (płaci go z otrzymanej kwoty brutto i to dopiero z końcem roku), w przypadku umowy zlecenie - płatnikiem jest zleceniodawca (pomniejsza wypłatę o podatek PIT), zaliczki płacone są w systemie miesięcznym,

- w przypadku działalności nierejestrowanej zlecenie do 200 zł opodatkowane jest 12% podatkiem od dochodu jako przychód z innych źródeł; w przypadku zlecenia poza tą działalnością - podatek 12% płaci się od przychodu w formie ryczałtowej, bez pomniejszania o koszty uzyskania,

- osoby korzystające z ulg (zwolnień podatkowych), np. osoby do 26. r.z., pracujący seniorzy, rodziny 4+, prowadząc zlecenia w ramach działalności nierejestrowanej muszą zapłacić z tego tytułu podatek, w przypadku zleceń rozliczanych poza tą działalnością - podatek ten do 85.528 zł przychodu rocznie nie wystąpi.

W efekcie przychody z działalności nierejestrowanej są odrębnymi przychodami od przychodów z umów zlecenia, o świadczenie usług lub o dzieło (te ostatnie należą do przychodów w formie działalności wykonywanej osobiście), dlatego też nie łączy się ich i podlegają odrębnemu rozliczeniu w zakresie podatku dochodowego od osób fizycznych (w PIT-36 wprowadza się je w osobne wiersze).

W zakresie przepisów ZUS (ubezpieczeniowych) bez znaczenia pozostaje czy umowa o świadczenie usług została zawarta w ramach działalności nierejestrowanej, czy poza nią. W obu przypadkach rodzi ona obowiązek opłacania składek. Płatnikiem w obu przypadkach pozostaje zleceniodawca, a zatem zgłasza zleceniobiorcę w ciągu 7 dni do ubezpieczeń społecznych lub ubezpieczenia zdrowotnego (ZUS ZUA, ZUS ZZA), co miesiąc rozlicza zleceniobiorcę (przygotowuje i składa ZUS DRA, ZUS RCA) i opłaca składki ZUS.

Jeśli zatem osoba prowadząca działalność nierejestrowaną sprzedaje własnoręcznie wykonane produkty to ani nie świadczy pracy, ani nie świadczy usług, dlatego też nie podlega obowiązkowym ubezpieczeniom społecznym ani ubezpieczeniu zdrowotnemu i nie ma obowiązku opłacania składek z tego tytułu.

W przypadku studenta, który nie ukończył 26 lat i korzysta z tzw. ulgi dla młodych, osób korzystający z innych zwolnień podatkowych do wartości przychodu 85.528 zł) -korzystniejszym jest jeśli wykonują one w tym czasie zlecenie, to nie podlega obowiązkowym ubezpieczeniom i zleceniodawca nie musi odprowadzać składek ZUS.

Wystawianie rachunków i faktur

Zasadniczo osoba prowadząca działalność nierejestrowaną zwolniona jest z obowiązku wystawiania rachunków i faktur, jednak na żądanie klienta musi taki dokument sporządzić i wydać. W przypadku faktur żądanie takie klient może zgłosić w ciągu 3 miesięcy od końca miesiąca, w którym osoba prowadząca działalność nierejestrowaną dostarczyła mu towar lub usługę lub otrzymała od niego całość lub część zapłaty. Osoby, od których zażądano rachunku przed wykonaniem usługi lub wydaniem towaru, wystawiają rachunek nie później niż w terminie 7 dni od dnia wykonania usługi lub wydania towaru.

Wystawiający rachunek lub fakturę w związku z prowadzeniem działalności nierejestrowanej może ograniczyć się do podania na rachunku lub fakturze swojego imię i nazwisko, bowiem nie ma obowiązku podawania swojego numeru PESEL czy też adresu zamieszkania.

|

Obowiązkowa treść dokumentu (podstawowe transakcje krajowe)

|

|

Rachunek

|

Faktura

|

- data wystawienia

- numer kolejny

- dane sprzedawcy i nabywcy

- nazwa usługi

- kwota do zapłaty

|

- data wystawienia

- numer kolejny

- imiona i nazwiska lub nazwy podatnika i nabywcy towarów lub usług oraz ich adresy

- nazwa (rodzaj) towaru lub usługi

- miara i ilość (liczba) dostarczonych towarów lub zakres wykonanych usług

- cena jednostkowa towaru lub usługi

- kwota należności ogółem

|

Ewidencja sprzedaży

Prowadzenie uproszczonej ewidencji sprzedaży w formie papierowej lub elektronicznej jest w działalności nierejestrowanej obowiązkowe. Należy w niej ewidencjonować sprzedaż za dany dzień, nie później niż przed dokonaniem sprzedaży w dniu następnym. Nie istnieje obowiązujący wzór takiej ewidencji sprzedaży, lecz powinny znaleźć się w niej co najmniej następujące informacje:

EWIDENCJA SPRZEDAŻY W ROKU 2025

|

Lp.

|

Data sprzedaży

|

Kwota sprzedaży [zł]

|

Kwota sprzedaży narastająco w danym miesiącu [zł]

|

Kwota sprzedaży narastająco od początku roku [zł]

|

|

1.

|

02.01.2025

|

400,00

|

400,00

|

400,00

|

|

2.

|

02.01.2025

|

600,00

|

1000,00

|

1000,00

|

|

3.

|

02.01.2025

|

700,00

|

1700,00

|

1700,00

|

|

4.

|

03.01.2025

|

500,00

|

500,00

|

2200,00

|

|

5.

|

03.01.2025

|

500,00

|

1000,00

|

2700,00

|

|

6.

|

…

|

…

|

…

|

…

|

Ewidencję można rozbudować o dodatkowe dane, np. numer dowodu sprzedaży albo informacje o rodzaju transakcji.

Istotne jest, aby prowadzić ewidencję rzetelnie, bowiem w przeciwnym razie, gdy na podstawie dokumentacji nie będzie możliwe ustalenie wartości sprzedaży, organ podatkowy sam określi wartość sprzedaży opodatkowanej i ustali od niej kwotę podatku należnego. Jeżeli nie będzie można określić przedmiotu opodatkowania, to kwota podatku zostanie ustalona na 23%.

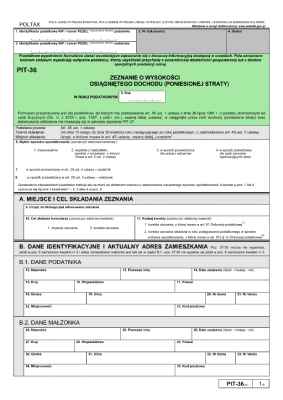

Rozliczenie podatku dochodowego od osób fizycznych

Do rozliczenia przychodów z działalności nierejestrowanej służy formularz PIT-36. Wśród źródeł przychodów posiada on osobny wiersz "działalność nierejestrowana", w której wykazuje się przychody, koszty, dochód i należny z tego tytułu podatek. Dochód z działalności nierejestrowanej łączy się z innymi dochodami, które podlegają opodatkowaniu według skali podatkowej, np. z dochodami z pracy, z emerytury, z umowy zlecenia. Co istotne, kwotę przychodu z działalności nierejestrowanej w celu opodatkowania go podatkiem dochodowym oblicza się inaczej niż kwotę przychodu na potrzeby weryfikacji, czy nie przekroczono limitu określonego dla prowadzenia działalności nierejestrowanej.

Na potrzeby rozliczeń z urzędem skarbowym przychodem z działalności nierejestrowanej są pieniądze i wartości pieniężne faktycznie otrzymane lub postawione do dyspozycji w roku kalendarzowym oraz wartość otrzymanych świadczeń w naturze i innych nieodpłatnych świadczeń. Oznacza to, że przychodem podatkowym są jedynie kwoty zapłacone przez klienta za towar lub usługę (brak zapłaty = brak przychodu).

W zeznaniu rocznym można odliczyć koszty, które poniesiono w związku z wykonywaną działalnością. Koszty te powinny być udokumentowane imiennymi dowodami zakupu. Koszty uzyskania przychodów uwzględnia się kasowo, tj. w dacie, gdy rzeczywiście poniesiony został wydatek (za taki uznaje się datę wystawienia dokumentu potwierdzającego zakup)).

Uzyskiwanie przychodów z działalności nierejestrowanej nie wyłącza prawa do wspólnego rozliczenia małżonków.

Przykład

Pani Barbara uzyskuje przychody z działalności nierejestrowanej oraz z umowy o pracę. W usłudze Twój e-PIT zostanie dla niej udostępnione zeznanie PIT-37 z informacją o wysokości dochodów ze stosunku pracy. Będzie miała jednak możliwość (i obowiązek) zmiany formularza na PIT-36, gdyż poza dochodami ze stosunku pracy uzyskiwała w roku kalendarzowym również przychody z działalności nierejestrowanej. Informacje dotyczące działalności nierejestrowanej będzie musiała jednak uzupełnić samodzielnie.

Jak rozliczyć PIT-36

Zaliczki na podatek dochodowy w działalności nierejestrowanej nie są opłacane. Podatek płaci się rocznie - nie później niż 30 kwietnia roku następującego po roku rozliczanym.

Działalność nierejestrowana a VAT

Zasadniczo osoby wykonujące działalność nierejestrowaną korzystają ze zwolnienia podmiotowego z podatku VAT, bowiem ich sprzedaż w roku poprzedzającym rok podatkowy nie przekracza kwoty 200 tys. zł. Nie muszą zatem zarejestrować się jako czynny podatnik VAT, uzyskiwać numer NIP ani prowadzić rejestru sprzedaży i zakupów dla celów VAT.

Wspomniane zwolnienie z VAT nie przysługuje jednak w przypadku:

|

nieposiadania siedziby działalności gospodarczej w Polsce

bądź

|

|

sprzedaży:

|

i/lub

|

świadczenia usługi:

|

- towarów wymienionych w załączniku nr 12 do ustawy o VAT (metale szlachetne i złom z nich, wyroby jubilerskie)

- towarów opodatkowanych podatkiem akcyzowym, z wyjątkiem: energii elektrycznej, wyrobów tytoniowych i samochodów osobowych innych niż nowe, zaliczanych, na podstawie przepisów o podatku dochodowym, do środków trwałych podlegających amortyzacji

- w niektórych przypadkach: budynków, budowli lub ich części

- terenów budowlanych

- nowych środków transportu

- przez Internet takich towarów jak:

- preparaty kosmetyczne i toaletowe

- komputery, wyroby elektroniczne i optyczne

- urządzenia elektryczne i nieelektryczny sprzęt gospodarstwa domowego

- maszyny i urządzenia, gdzie indziej niesklasyfikowane

- hurtowo i detalicznie części do:

- pojazdów samochodowych

- motocykli

|

- prawniczych

- w zakresie doradztwa (z wyjątkiem doradztwa rolniczego)

- jubilerskich

- ściągania długów, w tym factoringu

|

W sytuacji braku zwolnienia należy - niezależnie od wartości sprzedaży - zarejestrować się jako czynny podatnik VAT, uzyskać numer NIP oraz prowadzić rejestr sprzedaży i zakupów (raportować sprzedaż i zakupy na pliku JPK_V7).

Działalność nierejestrowana a kasa fiskalna

Osoba wykonująca działalność nierejestrowaną, u której obrót realizowany na rzecz osób fizycznych nieprowadzących działalności gospodarczej oraz rolników ryczałtowych nie przekroczył w poprzednim roku podatkowym kwoty 20 tys. zł nie muszą ewidencjonować sprzedaży na kasie fiskalnej.

Występują jednak towary i usługi, których sprzedaż objęta jest obowiązkiem ewidencjonowania na kasie fiskalnej, niezależnie od wielkości obrotu.

Kontrole działalności nierejestrowanej

Działalność nierejestrowana może podlegać kontroli:

- na podstawie ustawy o VAT (dzięki ewidencji sprzedaży można udokumentować, że zwolnienie z VAT jest prawidłowe),

- na podstawie Ordynacji podatkowej (rzetelność ewidencji sprzedaży, rozliczanie podatku dochodowego od osób fizycznych)

- Sanepidu (działalność przy produkcji żywności)

- Prezesa UOKiK (z uwagi na obowiązek przestrzegania praw konsumentów)

- UODO (z uwagi na obowiązek przestrzegania RODO)

Inne rodzaje działalności, które nie wymagają rejestracji

Oprócz działalności nierejestrowanej przepisy przewidują konkretne rodzaje działalności, których nie trzeba rejestrować. Należą do nich:

- działalność agroturystyczna rolników,

- produkcja wina przez rolników,

- rolniczy handel detaliczny.