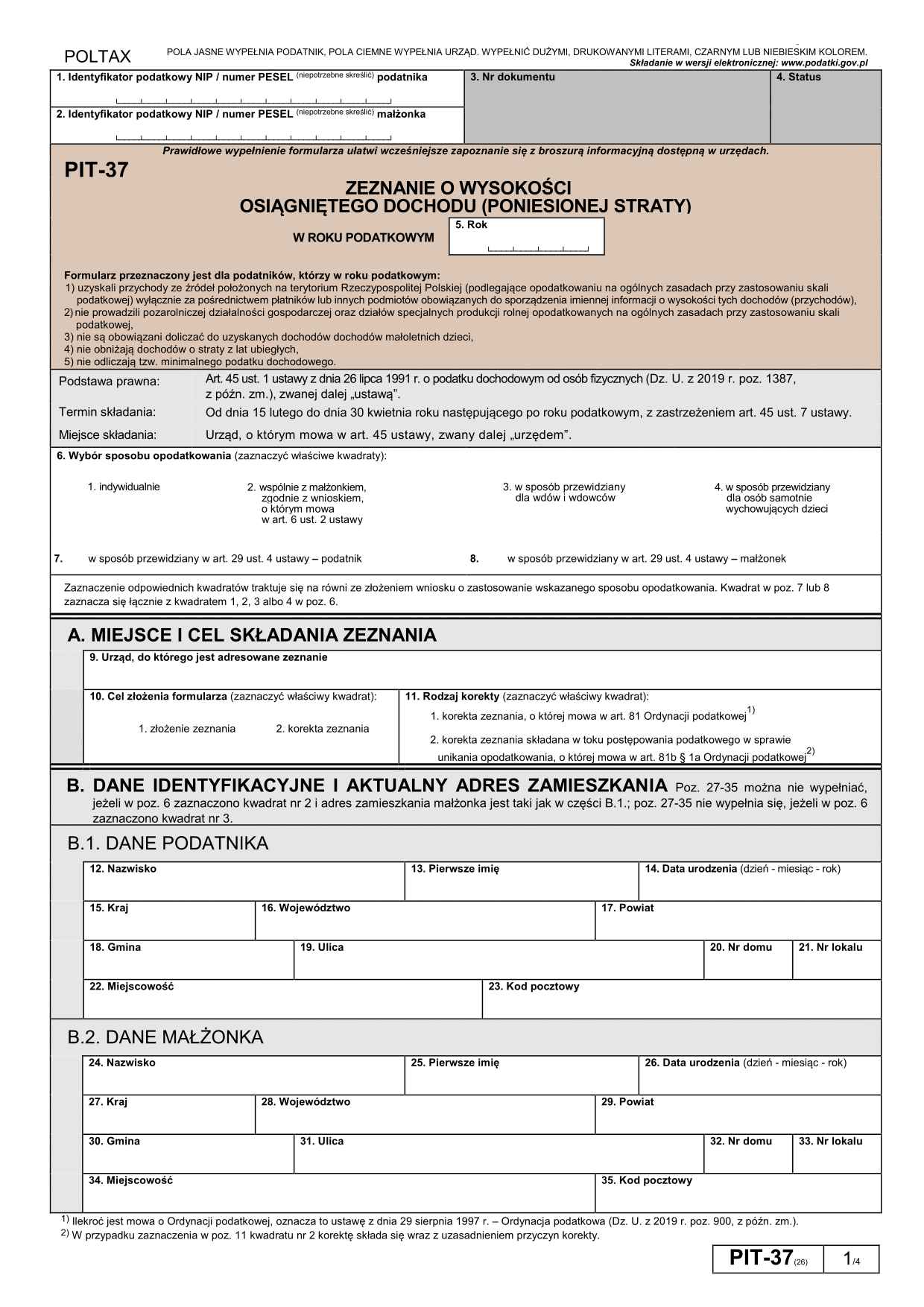

Przed wypełnieniem powyższych rubryk należy sprawdzić kilka podstawowych informacji, które pozwolą uniknąć błędu.

Czy na pewno PIT-37?

Jeżeli uzyskujesz inne wynagrodzenia niż rozliczane za pośrednictwem zakładu pracy lub innego płatnika (czyli osoby/podmiotu odpowiedzialnego za obliczenie i pobranie od Ciebie podatku), to może się zdarzyć, że zamiast PIT-37 dla wszystkich wynagrodzeń i przychodów należy użyć druku PIT-36 a nie PIT-37. Sprawdź, czy wszystkie kwoty są rozliczane za pośrednictwem płatnika. W praktyce oznacza to, że dla każdego źródła wynagrodzenia powinieneś posiadać PIT-11. Jeżeli wśród Twoich wynagrodzeń są takie, które nie zmuszały do wystawienia przez pracodawcę PIT-11, sprawdź czy są to tzw. kwoty opodatkowane ryczałtowo (np. umowy zlecenie do 200 zł). Jeśli tak, to w ogóle nie wprowadzasz ich do deklaracji PIT. Na wybór między PIT-37 a PIT-36 nie będzie wpływało również otrzymywanie wynagrodzeń wykazywanych poza tymi drukami, np. z tytułu działalności opodatkowanej liniowo, z tytułu działalności ryczałtowej, sprzedaży mieszkania czy domu, sprzedaży akcji lub udziałów w spółkach. Natomiast działalność opodatkowana według skali podatkowej, prywatna sprzedaż ruchomości podlegająca opodatkowaniu podlega wykazaniu na PIT-36 i powoduje przeniesienie całości przychodów z danego roku na PIT-36.

Oblicz dokładnie Twój PIT-37 od razu w Programie e-pity 2025

Nie musisz liczyć podatku w PIT-37 za 2025 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku.

Wylicz wygodnie Twój PIT-37 w Programie e-pity 2025 i wyślij PIT online

Czy doliczam dochody dzieci?

Doliczając przychody małoletnich dzieci do własnych przychodów, wykazywanych w rocznej deklaracji podatkowej, wybrać należy PIT-36, a nie PIT-37. Dochody dzieci sprawią zatem, że dochodzi do zmiany druku rodzica nawet, jeżeli uzyskuje wynagrodzenie z umowy o pracę lub inne wyłącznie za pośrednictwem płatnika. Przychody zwolnione z opodatkowania na podstawie ulgi dla młodych nie podlegają doliczeniu do przychodów rodziców lub opiekunów (wykazujemy je jako przychody z pracy w osobnym zeznaniu podatkowym dziecka, składanym niezależnie od zeznania rodzica), nie wpłyną zatem na zmianę deklaracji z PIT-37 na PIT-36.

Ile i kiedy zarobiłem?

Wszystkie przychody wykazywane w PIT-37 w części C rozlicza się w dacie ich otrzymania lub podstawienia do dyspozycji wypełniającego tę deklarację podatnika. Możliwa jest zatem kontrola PIT-11 pod względem tego, czy pracodawca (lub inny płatnik) przypadkiem nie umieszczał w nim kwot, które w danych miesiącach były należne, lecz jeszcze nie wpłynęły na rachunek pracownika.

Koszty przysługują natomiast za każdy miesiąc, w którym podatnik pracował (jeśli dotyczą umów o pracę) lub określonych wypłat, naliczane są w związku z konkretnymi płatnościami (jeśli chodzi o koszty ujęte procentowo lub faktycznie ponoszone na podstawie dokumentów potwierdzających poniesienie wydatków). Nie należy zatem posługiwać się kwotami umieszczanymi w PIT-11, lecz naliczać je za każdy miesiąc faktycznej pracy, w roku, w którym ta praca była świadczona.

Jakie koszty podatkowe mogę rozliczyć?

Zarabiałeś na jednej umowie o pracę – należy ci się 250 zł miesięcznie. Rocznie nie możesz z jednej umowy rozliczyć więcej niż 3000 zł (ma to znaczenie np. gdy zmieniasz umowę w trakcie miesiąca i obaj pracodawcy zastosują do tego miesiąca koszty podstawowe). Jeżeli miałeś wynagrodzenie z więcej niż jednej umowy – rocznie kwota kosztów nie może przekroczyć 4500 zł.

Jeżeli zarabiałeś z tytułu jednej umowy, ale byłeś pracownikiem dojeżdżającym, pracodawca rozlicza 300 zł. Warunkiem jest, że nie uzyskujesz dodatku za rozłąkę. Rocznie koszty nie mogą przekroczyć dla jednej umowy 3600 zł, a 5400 zł z wielu umów.

Koszty możesz podwyższać:

- korzystając z praw autorskich lub rozporządzając nimi – do 50% przychodu po odjęciu wcześniej składek ZUS, istnieje jednak górny limit tych kosztów w kwocie 120.000 zł i tylko w przypadku zawodów uprawnionych do podwyższonych kosztów autorskich 50%,

- korzystając z dojazdu środkami transportu autobusowego, kolejowego, promowego – po warunkiem, że są one dokumentowane imiennymi biletami okresowymi,

- korzystając z umów zlecenie czy dzieło, w których standardowe koszty uzyskania przychodów wynoszą 20% przychodu po odjęciu od niego wcześniej składek ZUS.

Czy zarobki do 30.000 zł trzeba wykazywać w deklaracji PIT?

Tak, nie ma znaczenia kwota, jaką zarobiłeś. Również tak niskie zarobki, pochodzące choćby z części miesiąca pracy należy wykazać w rocznym zeznaniu podatkowym PIT. W 2025 r. kwota wolna od podatku to 30.000 zł. Limit nie dotyczy osób do ukończenia 26 roku życia, zarabiających osób w wieku emerytalnym, które nie pobierają tego świadczenia lub osób zmieniających rezydencję podatkową na polską - w ich przypadku w 2025 r. przychód, który w ogóle nie będzie opodatkowany wynosi 85.528 zł. Po jego przekroczeniu podatnik ma prawo dodatkowo korzystać z kwoty wolnej od podatku.

Kwota wolna od podatku