Artykuł opracowano w oparciu o wersję nr 29 formularza PIT-11.

Oprócz standardowego wynagrodzenia za pracę, zatrudniony może otrzymywać również świadczenia wynikające z tytułu ubezpieczenia go w trakcie stosunku pracy. Powstać mogą problemy z prawidłowym wykazaniem ich w deklaracji podatkowej.

Zasiłek chorobowy i wynagrodzenie chorobowe

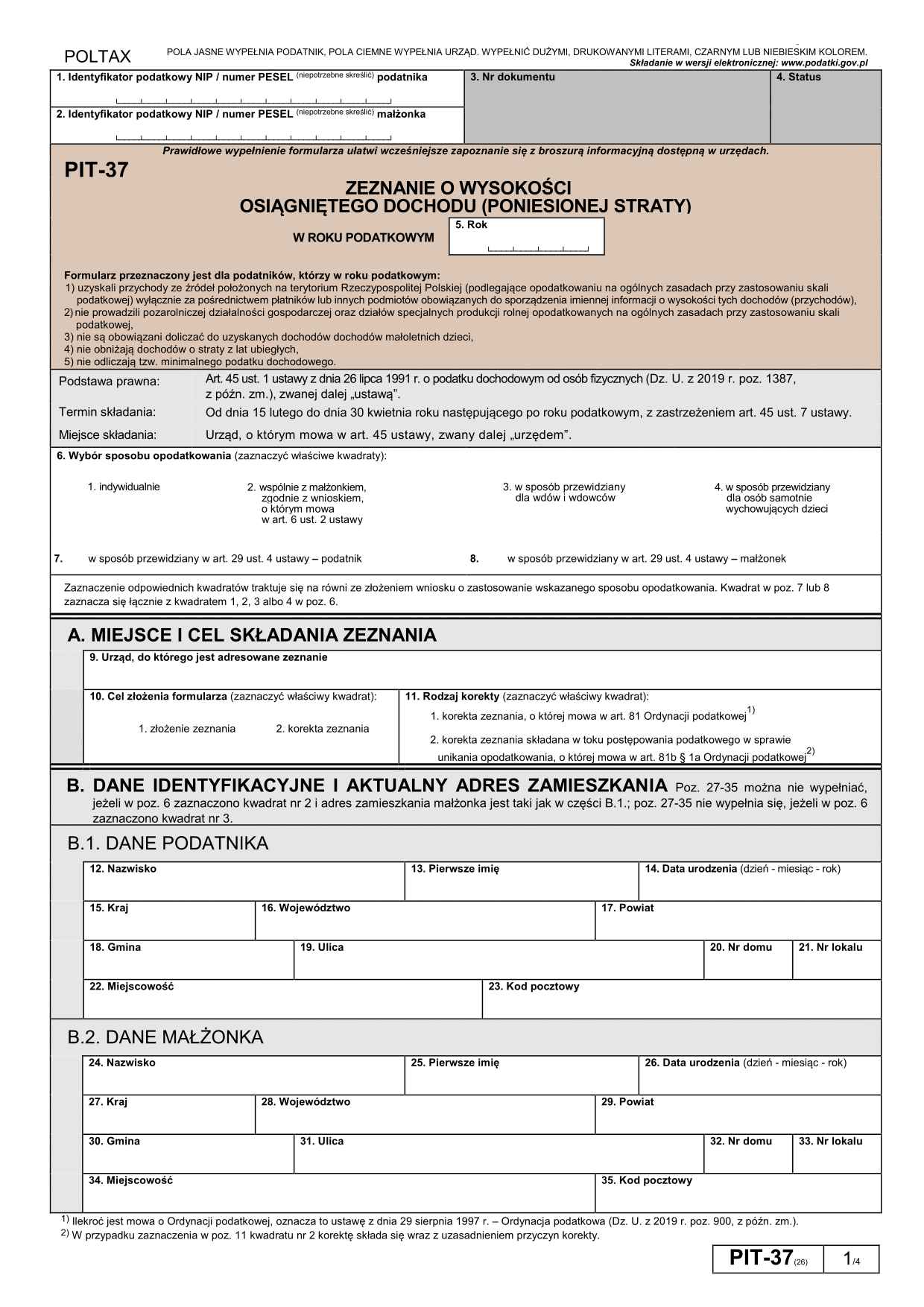

Kwoty pieniężne otrzymywane za czas choroby należy wykazać w różnych rubrykach deklaracji PIT-37 w zależności od tego, kto te kwoty wypłaca (czy jest to wynagrodzenie chorobowe, czy zasiłek chorobowy). Zasiłek otrzymywany przez przedsiębiorcę nie pochodzi z działalności gospodarczej, jest wypłacany przez ZUS i trafić w PIT-36 lub PIT-36L lub PIT-28 powinien do innych źródeł.

Wynagrodzenie chorobowe jest świadczeniem przysługującym wyłącznie z tytułu stosunku pracy lub stosunków pokrewnych. Stąd też trafiać będzie ono do tych samych pozycji PIT-37, do których trafia standardowe wynagrodzenie za pracę. Kwoty wynagrodzenia chorobowego nie są na PIT-11 w żaden szczególny sposób wyróżnione, stąd też w trakcie przepisywania kwot z PIT-11 do PIT-37 można nie zwrócić nawet uwagi, że wpisywana kwota dotyczy wynagrodzenia chorobowego.

Oblicz dokładnie Twój PIT-37 od razu w Programie e-pity 2025.

Nie musisz liczyć podatku w PIT-37 za 2025 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku.

Wylicz wygodnie Twój PIT-37 w Programie e-pity 2025 i wyślij PIT online >>

Zasiłek chorobowy wypłacany przez zakład pracy ujmuje się w PIT-37 (PIT-36) w polach „inne źródła przychodów”. Zasiłek chorobowy wypłacany przez ZUS wpisać należy również do pól wskazujących tzw. inne źródła przychodów. W informacji PIT-40A otrzymanej od ZUS kwota zasiłków powinna być wyszczególniona właśnie jako przychód z innych źródeł przychodów.

Pracodawca zasiłki chorobowe wypłacane samodzielnie (zamiast ZUS) traktuje jako przychody z umowy o pracę, w PIT-11 wypełnia w pola "wynagrodzenia z umowy o pracę", powstaje jednak problem z kwotą zaliczki z tytułu zasiłków. Za ujęciem obu kwot w wierszu nr 1 PIT-11 przemawiał opis wiersza 1 druku PIT-11 „Należności ze stosunku pracy, służbowego, spółdzielczego i z pracy nakładczej, a także zasiłki pieniężne z ubezpieczenia społecznego wypłacone przez zakład pracy, o którym mowa w art. 31 ustawy oraz płatników o których mowa w art. 42e ust. 1 ustawy”. Inaczej jednak w PIT-11 wskazuje objaśnienie nr 15-17 podając, że zasiłek chorobowy z umowy o pracę należy wprowadzać w wiersz "inne źródła przychodów". Jeżeli natomiast zakład pracy pobierał zaliczki z tytułu umowy o pracę oraz z tytułu wypłacanych zasiłków, to zaliczkę wykazuje w jednej pozycji łącznie - albo w wierszu 1-2 albo w wierszu 10. A zatem kwoty przychodu wykazane będą w osobnych wierszach, a kwoty zaliczek na podatek - jeden raz, przyporządkowane do jednej z tych kwot.

Zasiłek rehabilitacyjny

Wypłaty zasiłku rehabilitacyjnego dokonuje ZUS lub zakład pracy. W obu przypadkach zasiłek powinien być ujęty w PIT-11(PIT-11A) oraz w deklaracji rocznej w pozycji inne źródła przychodów.

Zdarza się, że pracodawca również zasiłki wypłacane samodzielnie traktuje jako przychody z umowy o pracę i w PIT-11 wprowadza w pola „wynagrodzenia z tytułu umowy o pracę”. Jest to działanie niepożądane. Mimo że, nie wpłynie ono na wysokość zaliczki na podatek lub kwotę podatku do zapłaty, to prawidłowe byłoby rozdzielenie zasiłku chorobowego od wynagrodzenia chorobowego. To pierwsze stanowi przychód z innych źródeł (nawet gdy wypłaty dokonuje pracodawca), to drugie – przychód z umowy o pracę.

Za przychody z innych źródeł uważa się m.in.:

- kwoty wypłacone po śmierci członka otwartego funduszu emerytalnego wskazanej przez niego osobie lub członkowi jego najbliższej rodziny,

- kwoty uzyskane z tytułu zwrotu z indywidualnego konta zabezpieczenia emerytalnego,

- wypłaty z indywidualnego konta zabezpieczenia emerytalnego, w tym także dokonane na rzecz osoby uprawnionej na wypadek śmierci oszczędzającego,

- zasiłki pieniężne z ubezpieczenia społecznego,

- alimenty,

- stypendia,

- dotacje (subwencje),dopłaty, nagrody i inne nieodpłatne świadczenia

- oraz przychody nieznajdujące pokrycia w ujawnionych źródłach.

Uwaga - w 2025 r. przychody z zasiłków wypłacanych przez zakład pracy zawsze trafią do PIT-11. Nie należy w żadnym wypadku ujmować ich w PIT-8C. Dotyczy to zarówno wypłat z tytułu umów o prace, jak i umów cywilnoprawnych. Natomiast na PIT-11 należy ująć zasiłki w odpowiedniej pozycji - zależnie od tytułu wypłaty. W przypadku gdy zakład pracy pobierał zaliczki na podatek zarówno od należności ze stosunku: pracy, służbowego, spółdzielczego i z pracy nakładczej, jak i zasiłków pieniężnych z ubezpieczenia społecznego łączną kwotę zaliczek pobranych z tych źródeł wykazuje tylko raz. Kwotę tę płatnik może wykazać w wierszu 1, odpowiednio w wierszach 2, 3, 12, 13, 14 albo 15 części E PIT-11.