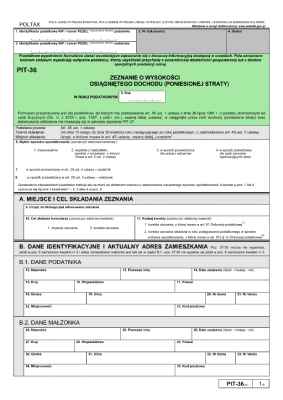

Deklaracja PIT 36 jest najpopularniejszą deklaracją podatkową składaną w typowych przypadkach, kiedy osoba prowadząca działalność gospodarczą rozlicza swoje jedyne źródła przychodów rocznych.

Jako przedsiębiorca lub wspólnik spółki osobowej, przed sporządzeniem deklaracji rocznej powinieneś dokonać kilku bardzo ważnych czynności. Jeśli przeprowadzisz je prawidłowo, to szybko i sprawnie wypełnisz roczną deklarację podatkową.

Istnieje co najmniej kilka zasad, których niezależnie od przyjętej formy opodatkowania warto przestrzegać w czasie, gdy rozliczasz się z podatku i składasz roczną deklarację PIT.

Pamiętaj

Deklarację podatkową sporządzisz poprawnie tylko w przypadku, gdy Twoje księgi podatkowe za dany rok będą prowadzone w sposób pozwalający na prawidłowe ustalenie wysokości podatku dochodowego. Powoduje to, że przed rozliczeniem PIT powinieneś jeszcze raz sprawdzić, czy sam lub czy Twoje biuro rachunkowe prawidłowo księgowało wszystkie czynności i właściwie określiło kwoty przychodu za dany rok podatkowy. Błąd w tym zakresie lub przekazanie Ci nieprawidłowych kwot spowodują, że Twoja deklaracja będzie wypełniona niewłaściwie.

Rozlicz swój PIT z działalności gospodarczej od razu w Programie e-pity 2025®

Nie musisz liczyć podatku w PIT z działalności gospodarczej ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku.

Wylicz wygodnie swój PIT w Programie e-pity 2026 i wyślij PIT online

Skontroluj datę wykazania przychodów oraz datę ujmowania kosztów podatkowych

Większość przychodów wykazanych będzie w dacie wydania towarów lub wykonania usługi, nie później jednak niż w dacie wystawienia faktury lub uzyskania płatności. W przypadku usług rozliczanych w okresach rozliczeniowych datą tą jest ostatni dzień okresu rozliczeniowego wskazany na umowie lub na wystawionej fakturze, nie rzadziej jednak niż raz w roku.

Do przychodów nie zalicza się pobranych wpłat lub zarachowanych należności na poczet dostaw towarów i usług, które zostaną wykonane w następnych okresach sprawozdawczych. Przychód taki rozpoznaje się dopiero w okresie, w którym następuje wydanie towaru lub wykonanie usługi.

Pamiętaj

Za przychody uznaje się kwoty należne choćby nie zostały jeszcze faktycznie uzyskane. Wyjątkowo do przychodów nie zalicza się kwot naliczonych lecz nieotrzymanych odsetek od należności, w tym również od udzielonych pożyczek.

Ponosząc koszty pamiętaj o ujęciu ich w dacie wystawienia dokumentu potwierdzającego ich poniesienie. Zasadę tę stosujesz jeśli prowadzisz księgi podatkowe kasowo (dotyczy podatników, którzy nie dokonali żadnych zgłoszeń co do szczególnej formy prowadzenia ksiąg podatkowych – KPiR).

Pamiętaj

Koszty co do zasady są potrącane tylko w tym roku podatkowym, w którym zostały poniesione.

Jeżeli dokonałeś zgłoszenia i prowadzisz księgi memoriałowo i dzielisz koszty na bezpośrednio i pośrednio związane z przychodami pamiętaj, że koszty bezpośrednie rozliczasz dopiero w okresie, w którym doszło do uzyskania odpowiadających im przychodów. Dodatkowo w przypadku takich kosztów bezpośrednich również koszty poniesione po zakończeniu danego roku do dnia odpowiednio złożenia zeznania podatkowego lub sprawozdania finansowego (nie później niż w terminie ostatecznym na złożenie tych druków) potrącane są w tym roku wcześniejszym, w którym wystąpiły odpowiadające im przychody.

Rozlicz wszystkie dopuszczalne koszty podatkowe

Przed zamknięciem ksiąg podatkowych dokonaj kontroli tzw. kosztów wrażliwych. Do wydatków rozliczanych podatkowo nie zalicza się m.in. kosztów reprezentacji, podatku VAT naliczonego u podatników VAT czynnych wykonujących czynności związane z działalnością opodatkowaną podatkiem VAT czy kar umownych i odszkodowań z tytułu wad dostarczonych towarów, wykonanych robót i usług oraz zwłoki w dostarczeniu towaru wolnego od wad lub zwłoki w usunięciu wad towarów albo wykonanych robót i usług.

Pamiętaj

Zgodnie z interpretacją Ministra Finansów z 25.11.2013 r., nie podlegają wykluczeniu z kosztów podatkowych ponoszone przez podatników wydatki na drobne poczęstunki (np. ciastka, paluszki, kanapki), napoje (np. kawa, herbata, woda mineralna, soki), a także posiłki (np. obiady, lunche), niezależnie od miejsca ich podawania (w siedzibie podatnika, czy też poza nią), podawane podczas prowadzenia rozmów z kontrahentami, inwestorami, wykonawcami etc. dotyczących zakresu prowadzonej przez podatników działalności gospodarczej - to teza jaką przedstawił.

Z drugiej strony warto do kosztów wprowadzić wszystkie wydatki, które służą osiągnięciu, zachowaniu lub zabezpieczeniu źródła przychodów. Wyłącznie w takim przypadku podatnik dokona pełnej optymalizacji swojego dochodu i zapłaci podatek w najniższej możliwej wysokości.

Pamiętaj

Amortyzuj środki trwałe najkorzystniejszą dla Ciebie metodą ustalania odpisów. Nie zapomnij jednak, że metody amortyzacji (liniowej, przyspieszonej, jednorazowej) dokonać można jedynie raz w ciągu całego okresu amortyzacji.

Nie zapominaj również o rozliczaniu straty z lat poprzednich. Możesz się nią posługiwać zarówno przy ustalaniu zaliczki na podatek w trakcie roku, jak i korzystać z niej dopiero na koniec roku. Strata musi wynikać z tytułu prowadzenia przez Ciebie działalności gospodarczej w jednym z 5 lat poprzedzających bezpośrednio rok jej wykorzystania.

Pamiętaj

Rocznie możesz dokonać odpisu całej straty jeśli nie przekracza ona 5.000.000 zł., a w przypadku nadwyżki, nie możesz wykorzystać więcej niż 50% nadwyżki ponad tę kwotę. Możesz jednak akumulować stratę, np. jeśli w ciągu ostatnich 5 lat więcej niż jeden raz wykazałeś stratę, to obecnie możesz wykorzystać w jednym roku po 50% straty z każdego z tych lat, w których ją wykazałeś. W przypadku strat z lat 2018 i wcześniejszych obowiązuje zasada odliczania maksymalnie 50% straty rocznie.

Czytaj więcej na temat kosztów podatkowych

Pamiętaj o ulgach podatkowych w 2026 r. dla przedsiębiorstw

Przedsiębiorcy w 2025 r. (rozliczenie w 2026 r.) mają możliwość korzystać z szeregu ulg przeznaczonych wyłącznie dla nich. Należy kontrolować ich wartość oraz prawo odliczenia - obowiązkiem podatnika jest posiadanie przychodów (dochodów) równych odliczanej kwocie, niemniej nie ma obowiązku, aby ulgę rozliczać wyłącznie z przychodami pochodzącymi z działalności gospodarczej. Do ulg dla przedsiębiorców należą odliczenia i preferencje:

- z tytułu nabyca terminala płatniczego oraz z tytułu opłat za korzystanie z tego terminala,

- z tytułu działalności sponsoringowej (sportowej, kulturalnej, wspierającej szkolnictwo wyższe),

- z tytułu robotyzacji (nabycia i działania robotów przeznaczonych do produkcji i działania zakładu),

- z tytułu wparcia marketingu i sprzedaży nowych produktów (ulga marketingowa),

- z tytułu produkcji próbnej i wprowadzenia na rynek nowego produktu,

- z tytułu działalności badawczo - rozwojowej,

- z tytułu zatrudnienia Aktywnej Rezerwy oraz Wojsk Obrony Terytorialnej,

- z tytułu kwalifikowanych praw własności intelektualnej (IP BOX),

- z tytułu nieuregulowanych płatności od nierzetelnych kontrahentów,

- podwyższony w stosunku do innych podatników - limit ulgi z tytułu składek na IKZE,

- z tytułu korzystania z usługi e-TOLL,

- darowizna sprzętu dydaktycznego na rzecz publicznych szkół prowadzących kształcenie zawodowe.

Nie zapomnij o składkach ZUS i zdrowotnych

Składki na ubezpieczenie zdrowotne oraz na ubezpieczenie społeczne przedsiębiorcy mogą być odliczane od dochodu. W przypadku przedsiębiorców:

- opodatkowanych ryczałtem od przychodów ewidencjonowanych - odliczyć można jedynie 50% zapłaconych składek na ubezpieczenie zdrowotne,

- opodatkowanych liniowo - odlicza się pełną wartość zapłaconych składek, w stosunku do składek na ubezpieczenie zdrowotne nie może być to jednak łącznie w 2025 r. kwota wyższa niż 12.900 zł,

- opodatkowanych kartą podatkową - odliczeniu podlega 19% składek zna ubezpieczenie zdrowotne zapłaconych w danym roku.

Odliczeniu podlegają jedynie składki zapłacone. Odliczenia dokonać można za okres, w którym zostały one faktycznie zapłacone, a nie w okresie, za który są one należne.

W przypadku przedsiębiorców opodatkowanych liniowo, zamiast odliczenia dopuszczalne jest zaliczenie składek na ubezpieczenie zdrowotne do kosztów uzyskania przychodów. Taki wybór oddziałuje korzystnie na ustalenie podstawy do wyliczenia składek społecznych na kolejny okres. W tym przypadku przedsiębiorca musi zdecydować się albo na zaliczenie składki zdrowotnej do kosztów uzyskania przychodów, albo na odliczenie ich od dochodu.

Pamiętaj

Zalicz do kosztów uzyskania przychodów lub odlicz od dochodu jedynie składki zapłacone. Jeśli zapomniałeś je opłacić – to koszt rozpoznaj dopiero w okresie, w którym uregulowałeś zaległość.

Zatrudniając pracowników postępuj analogicznie z zatrudnionymi na podstawie umów cywilnoprawnych (dzieło, zlecenie, umowa menadżerska itp.). Do kosztów zaliczaj zarówno wynagrodzenie, jak i składki ZUS zapłacone za zatrudnionych. Wynagrodzenia w kwotach brutto i składki z nimi związane - należne lecz niezapłacone w danym okresie traktuj jako koszt podatkowy dopiero w okresie faktycznej wypłaty wynagrodzenia pracownikowi. Składki w części finansowanej przez Ciebie (czyli poza wynagrodzeniem brutto) – zalicz do kosztów dopiero w momencie faktycznej ich zapłaty.

Zatrudniając na umowach o pracę rozliczenia kosztów możesz dokonać już w okresie, za który wynagrodzenie jest należne (czyli jeszcze przed jego wypłatą) pod warunkiem wypłaty w okresach, które wynikają z powszechnie obowiązującego prawa, czyli pod warunkiem, że nie zalegasz z wypłatami i płatnościami do ZUS. Jeśli natomiast zaczynasz z nimi zalegać – rozliczaj te kwoty w kosztach podatkowych dopiero w okresie ich faktycznego uregulowania.

Składki ZUS i kalkulator ZUS przedsiębiorców

Kalkulator odliczenie od PIT składki zdrowotnej ZUS

Sprawdź wartość dochodu i zaliczek za miesiące/kwartały danego roku

Deklaracja roczna PIT wymaga, by podać należną wartość zaliczek za poszczególne okresy sprawozdawcze w danym roku. Oznacza to, że powinieneś osobno rozliczać dla własnych celów każdy z miesięcy lub kwartałów w danym roku – w zależności od tego, czy przyjąłeś miesięczny czy kwartalny system opłacania zaliczek na podatek.

Pamiętaj

Nie musisz już składać do urzędu skarbowego deklaracji miesięcznych PIT-5 i PIT-5L. Możesz je natomiast traktować jako formę arkusza kalkulacyjnego, w którym dla własnych celów wykazujesz kwoty przychodów, kosztów i innych kwot dotyczących danego okresu.

W deklaracji rocznej umieścisz zarówno kwoty zaliczek należnych w podziale na poszczególne miesiące. Powinieneś zatem zgromadzić i archiwizować potwierdzenia zapłaty zaliczek na podatek za każdy z okresów, których dotyczą te kwoty.

Pamiętaj

Nieterminowa zapłata zaliczek na podatek jest zaległością podatkową, od której naliczyć musisz odsetki za zwłokę. Nie występują one jedynie, gdy ich wartość nie przekracza 8,70 zł.

W deklaracji rocznej musisz natomiast podać sumę wpłaconych zaliczek na podatek i porównać je z kwotą rocznego zobowiązania. Różnica będzie albo kwotą, którą musisz zapłacić albo nadpłatą, o której zwrot lub przeniesienie na następne okresy możesz wnioskować do organu podatkowego.

Pamiętaj

Zaliczkę za grudzień musisz opłacić do 20 stycznia.

W zeznaniu rocznym podawaj wyłącznie zaliczki na własny podatek. Nie ujmuj w nim zaliczek finansowanych przez Ciebie pracownikom lub współpracującym oraz zaliczek opłacanych przez Ciebie za pracowników (czyli płaconych do ZUS z kwoty wynagrodzenia brutto). Te kwoty ujmiesz w deklaracji PIT-4R, składanej do urzędu do końca stycznia roku następującego po roku podatkowym.

Pamiętaj

We własnej deklaracji wpisujesz zaliczki należne za poszczególne miesiące. Gdyby kwoty zaliczek należnych uległy korekcie – korekcie podlegać musi również złożona przez Ciebie deklaracja PIT. Stąd tak istotne jest, by przed jej złożeniem dokonać ponownej oceny wszystkich transakcji dokonywanych w trakcie roku i prawidłowej daty ich ujęcia w księgach podatkowych.

Jeśli rozliczasz się według skali podatkowej (PIT-36), zaliczki ustalaj stosując stawki 12% i 32%. Nie zapomnij, że możesz tę zasadę modyfikować, np. wybierając rozliczenie liniowe lub uproszczenia przy płaceniu zaliczek (np. płacić je w wysokości 1/12 podatku wykazanego w zeznaniu podatkowym składanym w roku wcześniejszym). Zmiany wymagają jednak odpowiednich zgłoszeń od urzędu skarbowego.

Pamiętaj

Jeżeli wybrałeś system zaliczek uproszczonych w kwocie 1/12 podatku z lat wcześniejszych pamiętaj by w PIT-36 lub innej deklaracji ująć zaliczki należne właśnie w tej kwocie. Po zakończeniu roku musisz przeliczyć kwotę dochodu uzyskanego w tym roku i wykazać ją w deklaracji podatkowej. Różnicę między zaliczkami płaconymi w trakcie roku a wartością dochodu uzyskanego w danym roku należy uiścić jako podatek należny w tym roku. Kwota ta będzie różnicą między kwotą zaliczek a kwotą podatku – zgodnie z polami deklaracji rocznej PIT.

Przeprowadź prawidłowo spis z natury

Twój podatek roczny ustala się od dochodu, za który uznaje się różnicę między wartością przychodów oraz kosztów ich uzyskania w tym o wartość ujemnych lub dodatnich różnic kursowych (jeżeli prowadzisz transakcje w walucie obcej) oraz skorygowaną różnicą między stanem majątku firmy na początku i na końcu roku, czyli o wartość przeprowadzanego na te dni spisu z natury.

Spis z natury dotyczyć musi towarów handlowych, materiałów (surowców) podstawowych i pomocniczych, półwyrobów, produkcji w toku, wyrobów gotowych, braków i odpadków.

Pamiętaj

W deklaracji PIT nie posiadasz pozycji, w której wpisać musisz wartość własnego spisu z natury na początek i na koniec roku. Wartość spisu na początek i na koniec roku wpływa na stronę kosztową twojej działalności. Jej odniesieniem będzie zatem końcowo kwota kosztów uzyskania, którą wpiszesz w deklaracji PIT.

Twój podatek do zapłaty będzie wyższy, jeśli wartość remanentu na koniec roku będzie wyższa niż remanentu na początku roku. Warto zatem, byś z końcem roku pozbył się składników majątku, natomiast z jego początkiem – wartość remanentu była wysoka (np. byś z dniem 1 stycznia dokonał zakupu szeregu towarów).

Nie ma wzoru druku spisu z natury, (możesz skorzystać z gotowych formularzy fillUp) niemniej powinien on zawierać: imię i nazwisko właściciela zakładu (nazwę firmy), datę sporządzenia spisu, numer kolejny pozycji arkusza spisu z natury, szczegółowe określenie towaru i innych składników spisu, jednostkę miary, ilość stwierdzoną w czasie spisu, cenę w złotych i groszach za jednostkę miary, wartość wynikającą z przemnożenia ilości towaru przez jego cenę jednostkową, łączną wartość spisu z natury , wartość pomniejszenia wynikającą z nieuregulowanych płatności, ze wskazaniem pozycji spisu z natury i pozycji w księdze, z którymi związane jest pomniejszenie, klauzulę "Spis zakończono na pozycji...", podpisy osób sporządzających spis oraz podpis właściciela zakładu (wspólników).

Pamiętaj

Jeśli prowadzisz niektóre rodzaje biznesu, to przy prowadzeniu:

- księgarń i antykwariatów księgarskich - spisem z natury można obejmować jedną pozycją wydawnictwa o tej samej cenie, bez względu na nazwę i nazwisko autora, z podziałem na książki, broszury, albumy i inne;

- działalności kantorowej - spisem z natury należy objąć niesprzedane wartości dewizowe;

- działalności polegającej na udzielaniu pożyczek pod zastaw - spisem z natury należy objąć rzeczy zastawione pod udzielone pożyczki;

- działów specjalnych produkcji rolnej - spisem z natury należy objąć niezużyte w toku produkcji materiały i surowce oraz ilość zwierząt według gatunków z podziałem na grupy.

Wyceny spisu dokonujesz nie później niż w terminie 14 dni od dnia jego sporządzenia. Spisu z natury nie musisz załączać do rocznej deklaracji podatkowej, powinien on być natomiast elementem Twojej księgowości.

Pamiętaj

Wartość spisu z natury w KPiR ujmujesz w kolumnach dotyczących kosztów (kol. 13). Wprowadzasz go w księdze w kol. 13 ze znakiem dodatnim, natomiast końcoworoczny spis – ze znakiem ujemnym. Tym samym zmianie ulega jedynie wartość kosztów - nie regulujesz remanentem w żaden sposób kwoty przychodu podatkowego.

Wyceń składniki spisu z natury

Wyceny spisu dokonujesz nie później niż w terminie 14 dni od dnia jego sporządzenia.

Wyceny dokonuj według następujących zasad:

- materiały i towary handlowe według cen zakupu lub nabycia albo według cen rynkowych z dnia sporządzenia spisu, jeżeli są one niższe od cen zakupu lub nabycia,

- półwyroby (półfabrykaty), wyroby gotowe i braki własnej produkcji wyceniaj według kosztów wytworzenia,

- odpady użytkowe, które w toku działalności utraciły swoją pierwotną wartość użytkową wyceniaj według wartości wynikającej z oszacowania uwzględniającego ich przydatność do dalszego użytkowania,

- niesprzedane wartości dewizowe w kantorze wycenia się według cen zakupu, jednak w wysokości nie wyższej niż kurs średni ogłaszany przez Narodowy Bank Polski w dniu kończącym rok podatkowy,

- wartość rzeczy zastawionych w lombardzie - według ich wartości rynkowej,

- przy działalności usługowej i budowlanej produkcję niezakończoną wycenia się według kosztów wytworzenia, z tym że nie może to być wartość niższa od kosztów materiałów bezpośrednich zużytych do produkcji niezakończonej,

- produkcję zwierzęcą objętą spisem z natury wycenia się według cen rynkowych z dnia sporządzenia spisu z uwzględnieniem gatunku, grupy i wagi zwierząt.

Pamiętaj

W przypadku korekty kosztów (przychodów) ze względu na niedokonanie płatności z tytułu danego zakupu, który objęty jest spisem z natury, spis ten należy skorygować o tę wartość.

Sporządź właściwie deklarację podatkową, skorzystaj z przysługujących Ci ulg i odliczeń.

Deklaracja podatkowa powinna zawierać wszystkie elementy definiujące Cię jako przedsiębiorcę. Podaj nie tylko dane adresowe i numer identyfikacji podatkowej, ale również dane miejsca prowadzenia działalności oraz rodzaj działalności (podajesz je w PIT/B). Zarówno miejsce jak i rodzaj działalności staraj się wskazać możliwie precyzyjnie.

Pamiętaj

Jako przedsiębiorca rozliczysz się:

• na PIT-36, jeśli uzyskujesz przychody opodatkowane według skali podatkowej,

• na PIT-36L, jeśli uzyskujesz przychody opodatkowane podatkiem liniowym,

• na PIT-28, jeśli rozliczasz się stosując ryczałt od przychodów ewidencjonowanych,

• na PIT-16A, jeśli rozliczasz się w formie karty podatkowej.

Deklaracje sporządzasz dobierając do nich odpowiednie załączniki, w zależności od formy opodatkowania oraz rodzaju deklarowanych czynności: PIT/B, PIT/O, PIT/D, PIT/M, PIT/ZG.

Nie zapominaj o przysługujących Ci ulgach i odliczeniach. Nie skorzystasz ze wszystkich dostępnych ulg, jeśli rozliczasz się stosując podatek liniowy, kartę podatkową lub ryczałt od przychodów ewidencjonowanych.

Ulgi podatkowe wykazujesz w załączniku PIT/O lub PIT/D, a ich łączną wartość odliczasz odpowiednio od dochodu lub podatku podając ich łączne wartości w deklaracji PIT .

Gdy rozliczasz ulgi podatkowe sprawdź, czy:

- posiadasz prawo do danej ulgi – czyli spełniasz wszystkie warunki, by z niej korzystać,

- czy ulga przysługuje w danym roku, czy nie została już usunięta z systemu podatkowego,

- posiadasz wszystkie niezbędne dokumenty uprawniające do ulgi,

- wykazujesz wystarczającą wartość dochodu lub przychodu, by kwotę ulgi odliczyć.

Pamiętaj

Ulgi podatkowe (ale jedynie te odliczane od dochodu) możesz rozliczać również w trakcie roku odliczając ich wartość od dochodu. Podobnie w trakcie roku zaliczkę na podatek możesz obniżać o wartość składki na ubezpieczenie zdrowotne. Takie prawo nie przysługuje Ci w przypadku rozliczania zaliczek w sposób uproszczony, w wysokości 1/12 kwoty z poprzednio składanych deklaracji z lat wcześniejszych.

Nie zapomnij o PIT/B i innych elementach deklaracji

Załącznik PIT/B składasz zarówno w przypadku, gdy masz tylko jeden rodzaj działalności, jak i w przypadku gdy posiadasz ich wiele, np. łączysz spółkę osobową z prywatnym przedsiębiorstwem.

Pamiętaj

Wiele rodzajów działalności nie oznacza wielu przedmiotów PKD lub wiele zakładów, biur, siedzib itp. Liczą się rodzaje działalności, a nie to, czy prowadzisz jedno wyspecjalizowane przedsiębiorstwo, czy w jego ramach oferujesz wiele rodzajów towarów i usług. W obu przypadkach prowadzisz nadal jedną wielorodzajową działalność. Możesz jednak również prowadzić firmę oraz być wspólnikiem spółki działających w tej samej branży. Wówczas posiadasz dwa różne tytuły, które wskazujesz w dwóch różnych pozycjach PIT/B.

Załączników nie musisz podpisywać, ale deklarację podpisz. Bez podpisu dokument nie będzie ważny.

Przychody wspólników spółek komandytowych i jawnych a PIT-36 - PIT-38

W zeznaniu za 2025 r. wspólnicy spółek jawnych, w których udziałowcami są osoby prawne oraz komandytariusze i komplementariusze spółek komandytowych i komandytowo - akcyjnych od wypracowanego przez spółki zysków płacić muszą podatek CIT. W efekcie ich przychody nie zostaną jak do tej pory opodatkowane na PIT-36 lub PIT - 36L na koniec roku. Podatek CIT zapłaci spółka - a wspólnicy rozliczą się z wypracowywanego i wypłacanego zysku (dywidendy lub innego zysku z tytułu udziału) na PIT-38.

Przenieś swoje biuro rachunkowe na wyższy poziom z aplikacją fillup k24

Efektywnie komunikuj się z Klientami, sprawnie zarządzaj dokumentami księgowymi i eksportuj efekty pracy do programów księgowych. Dzięki fillup k24, Twoje biuro stanie się bardziej zorganizowane, a obsługa klientów jeszcze sprawniejsza.

Nie zwlekaj, zaproś klientów do współpracy już dziś »

Deklaracja PIT-36S, 36LS, 28S – spadek firmy/ przedsiębiorstwa

Jeśli podatnik zdecyduje się na wypełnianie PIT z oznaczeniem "S" i skreśli pozostałą część nazwy oznacza to, że deklarację wypełnia jako przedsiębiorstwo w spadku, a podpisujący deklarację – sprawuje zarząd sukcesyjny lub jest jedną z osób, które zarządzają podmiotem oznaczanym jako przedsiębiorstwo w spadku. PIT z oznaczeniem S składany jest w związku z rozliczeniami osoby fizycznej (wspólnika spółki osobowej lub cywilnej) prowadzącego działalność gospodarczą. Dotyczy ono rozliczeń podatkowych przedsiębiorstwa dokonywanych po śmierci osoby będącej przedsiębiorcą.

Więcej na temat: PIT-36S, 36LS, 28S - spadek firmy/przedsiębiorstwa

Deklaracja PIT-28 - działalność gospodarcza

Jeśli prowadzisz działalność gospodarczą opodatkowaną ryczałtem od przychodów ewidencjonowanych, musisz odpowiednio w trakcie roku grupować przychody z podziałem na odpowiednie stawki podatku. Masz prawo stosować ich wiele, zależne są od rodzaju (przedmiotu) podejmowanej działalności oraz świadczonych usług lub sprzedawanych towarów. Dodatkowo osobną stawkę 10% zastosować należy do szeregu czynności związanych ze zbyciem środków trwałych. Konieczne jest także posiadanie wykazu środków trwałych i wartości niematerialnych i prawnych. Ryczałt powinien być zgłoszony do 20 dnia miesiąca następującego po miesiącu uzyskania pierwszych przychodów, a jego rozliczenia - należy dokonać nie później niż do końca lutego roku następującego po rozliczanym roku podatkowym.

Działalność gospodarcza opodatkowana ryczałtowo może być łączona z innymi formami zarobkowania, a także łączona z byciem wspólnikiem w spółce. Tym niemniej w przypadku spółki cywilnej i jawnej, opodatkowanie jednego ze wspólników ryczałtem determinuje korzystanie z tej formy przez wszystkich wspólników.

Czytaj więcej: PIT-28