Przychody czerpane z praw z posiadania (wytworzenia samodzielnie albo ulepszenia lub rozwinięcia praw nabytych) określonych praw mogą być opodatkowane 5% stawką podatku PIT. Podstawą do jej ustalenia jest dochód (w sytuacji niestosowania tej metody rozliczenia podatnik musi płacić 18, 19, 32 % podatek od dochodu). Prawami, z których przychód podlega tej preferencyjnej stawce są:

- autorskie prawo do programu komputerowego

- patent,

- prawo ochronne na wzór użytkowy,

- prawo z rejestracji wzoru przemysłowego,

- prawo z rejestracji topografii układu scalonego,

- dodatkowe prawo ochronne dla patentu na produkt leczniczy lub produkt ochrony roślin,

- prawo z rejestracji produktu leczniczego i produktu leczniczego weterynaryjnego dopuszczonych do obrotu,

- wyłączne prawo, o którym mowa w ustawie z dnia 26 czerwca 2003 r. o ochronie prawnej odmian roślin (Dz.U. z 2018 r. poz. 432),

- licencja do korzystania z kwalifikowanego prawa własności intelektualnej przysługująca podatnikowi na podstawie umowy, w której zastrzeżono wyłączność korzystania przez podatnika z tego prawa, pod warunkiem uprzedniego prowadzenia przez podatnika prac badawczo-rozwojowych, których efektem jest kwalifikowane prawo własności intelektualnej, na które udzielono tej licencji (tzn. podatnik sam pracował przy stworzeniu prawa, które następnie licencjonował).

W prosty i szybki sposób możesz wystawić korektę PIT za 2021 rok w Programie e-pity. Uruchamiając aktualną wersję program zmień rok podatkowy na 2021 (prawy górny róg aplikacji), kliknij kreator i wybierz w sekcji “Zaznacz cel składania zeznania” > korekta zeznania. Wypełnij deklarację według stanu uwzględniającego Twój stan faktyczny na moment składania korekty, jeżeli wypełniałeś deklarację PIT pierwotną w Programie e-pity popraw tylko pozycje, które korygujesz, usuń lub dopisz nowe. Pobierz lub uruchom online Program e-pity i skoryguj Twój PIT za 2021 - zmieniając rok podatkowy na 2021 >>

Samo nabycie praw intelektualnych nie daje możliwości preferencyjnego opodatkowania przychodów generowanych przez takie prawo. Konieczne jest:

- wykonanie prac badawczo – rozwojowych nad nim, w wyniku których dojdzie do wytworzenia innych praw lub rozwinięcia lub ulepszenia nabytego prawa). Prawo do opodatkowania 5% stawką podatkową dochodów uzyskanych z kwalifikowanych IP nie jest uzależnione od wielkości podmiotu ani też formy prowadzonej przez niego działalności badawczo-rozwojowej. Prace badawczorozwojowe nie muszą być prowadzone przez podatnika we własnych centrach badawczorozwojowych, wystarczające jest aby były to udokumentowane prace:

- systematyczne (a nie jednorazowa czynność),

- twórcze (dające efekt nowości – przy czym wystarczające jest, by efekt ten osiągnąć w ramach posiadanych praw w danym podmiocie, nie trzeba poszukiwać jakiegoś wzorca innowacyjności działania w obrębie kraju lub świata),

- dające efekt w postaci zwiększenia zasobów wiedzy oraz wykorzystania zasobów wiedzy do tworzenia nowych zastosowań.

- Po wykonaniu prac konieczne jest również odpowiednie zgłoszenie prawa aby uzyskało ono ochronę prawną. Wyjątkowo nie ma konieczności zgłoszenia gdy prawo nabiera ochrony na podstawie samego wytworzenia (np. program komputerowy na podstawie ar. 74 ustawy o prawach autorskich i pokrewnych już z chwilą stworzenia chroniony jest przed naruszeniami).

Preferencyjną 5% stawkę podatkową podatnik może zastosować wobec dochodu osiągniętego za granicą, o ile dochody te mogą być dochodami z kwalifikowanych IP w rozumieniu przepisów o IP Box oraz podlegają faktycznemu opodatkowaniu w Polsce. Jeżeli dochód osiągany jest za granicą za pomocą stałego zakładu, a umowa o unikaniu podwójnego opodatkowania przewiduje jako metodę zapobiegania podwójnemu opodatkowaniu metodę wyłączenia, dochód uzyskany za pomocą tego zakładu nie podlega opodatkowaniu w Polsce. W takim przypadku nie jest możliwe skorzystanie z preferencji IP Box.

IP BOX a COVID - korzystniejsze zasady rozliczeń dla twórców w związku z pandemią

Podatnicy osiągający w 2021 r. kwalifikowane dochody z kwalifikowanych praw własności intelektualnej, które wykorzystywane są do przeciwdziałania COVID-19 mogą stosować w trakcie roku podatkowego do opodatkowania tych dochodów stawkę podatku 5% już przy obliczaniu zaliczek na podatek dochodowy. Pozostali podatnicy w trakcie roku stosują standardową wysokość zaliczki na podatek i dopiero w rozliczeniu rocznym stosują niższą stopę podatkową. Takie niższe zaliczki na podatek mogą być stosowane rónież przez tych podatników, którzy nie posiadają kwalifikowanego prawa własności intelektualnej ani ekspektatywy uzyskania kwalifikowanego prawa, pod warunkiem zgłoszenia lub złożenia wniosku o uzyskanie takiego prawa ochronnego do właściwego organu, w terminie 6 miesięcy, licząc od

końca miesiąca, za który przy obliczaniu zaliczki na podatek zastosowali 5% stawkę podatku. W przypadku nieuzyskania tych praw (czyli braku możliwości stosowania 5% stawki - koneiczna będzie korekta i ewentualna zapłąta odsetek za zwłokę).

Wysokość zaliczek oblicza się w ten sposób, że:

1) pierwszą zaliczkę oblicza się od sumy kwalifikowanych dochodów z kwalifikowanych praw własności intelektualnej z zastosowaniem stawki 5%

2) zaliczki za kolejne miesiące albo kwartały oblicza się jako różnicę między podatkiem obliczonym z zastosowaniem stawki 5%, od sumy kwalifikowanych dochodów z kwalifikowanych praw własności intelektualnej, a sumą należnych zaliczek za poprzednie miesiące albo kwartały obliczonych od tych dochodów.

Jak ustalić wysokość podatku dla twórców IP Box?

Podatek ustala się według wzoru: 5% x Podstawa opodatkowania. Podstawa opodatkowania to iloczyn dochodu rocznego z w/w prawa własności intelektualnej i wskaźnika stworzonego z kwot ponoszonych wydatków – tj. kosztów działalności.

Dochód oblicza się jako nadwyżkę przychodów nad kosztami – przy czym jako koszty nie są traktowane wydatki nieposiadające bezpośredniego związku z kwalifikowanym prawem własności intelektualnej.

Jeśli wystąpiłaby nadwyżka kosztów nad przychodami, czyli strata podatkowa, wówczas jej wygenerowanie uprawnia do obniżenia dochodu związanego z tym samym kwalifikowanym prawem własności intelektualnej lub tym samym rodzajem produktu lub usługi o wysokość owej straty w najbliższych kolejno następujących po sobie 5 latach podatkowych; nie występuje tu ograniczenie jakie ma miejsce w przypadku normalnego rozliczenia straty, tzn. że nie odlicza się więcej niż 50% rocznie. W efekcie cała strata może być płynnie odliczana w całości w kolejnych latach.

Wskaźnik, przez który mnoży się dochód ustala się według zasady: (Koszt bezpośredniej działalności badawczo – rozwojowej związanej z w/w prawem + koszt nabycia wyników zewnętrznych prac badawczo-rozwojowych związanych z w/w prawem od podmiotu niepowiązanego) x 1,3 / sumę powyższych kosztów własnych i obcych oraz kosztów nabycia w/w wyników od podmiotu powiązanego oraz kosztów nabycia samego prawa własności intelektualnej. Przy tym jeśli wskaźnik ten wyjdzie wyższy niż 1 przyjmuje się, że wynosi on 1. Dodać też należy, że jako koszty nie są traktowane wydatki nieposiadające bezpośredniego związku z kwalifikowanym prawem własności intelektualnej; w szczególności nie są nimi odsetki, opłaty finansowe oraz koszty związane z posiadaniem czy obsługą nieruchomości.

Jeżeli którejś grupy kosztów nie ponosi się – podmiot ustala je jako zero.

Przykład

Podmiot zajmujący się sprzedażą usług turystycznych nabył od podmiotu niepowiązanego autorskie prawa własności do aplikacji do wyświetlania ofert w internecie. W ramach prac zewnętrznych ulepszył ją zlecając firmie z branży IT dopisanie kodu i stworzenie aplikacji do wyświetlania ofert turystycznych. Następnie mocą własnych pracowników – programistów wprowadził do aplikacji oferty własne i na bieżąco aplikację uaktualniał. Żaden z podmiotów nie jest powiązany. Podmiot po stworzeniu aplikacji zamiast sprzedawać własne usługi zdecydował się aplikację licencjonować innym biurom podróży.

Koszty i przychody przedstawiają się następująco:

Przychód w 2021 r. z licencji: 2.000.000 zł

Koszty nabycia własnościowych praw autorskich: 300.000 zł

Koszty prac zewnętrznych badawczo – rozwojowych: 400.000 zł

Koszty wynagrodzeń i prac wewnątrz zespołu (bezpośrednia działalność badawczo – rozwojowa): 500.000 zł

Dochód roczny: 800.000 zł.

Podatek wynosi: 5% x [800.000 x [400.000 + 500.000] x 1,3 / 400.000 + 500.000 + 300.000] =

5% x [800.000 x 0,975] = 5% x 780.000 = 39.000 zł

Gdyby rozliczyć ten sam podatek według 19% stawki liniowej podatek wyniósłby:

2.000.000 – 1.200.000 = 800.000 x 19% = 152.000 zł

W przypadku podatku według skali podatek wyniósłby znacznie więcej (zastosowany byłby drugi próg skali podatkowej

14539,76 + 714.472 x 32% = 243.171 zł

Ustalając dochód roczny kwalifikowany, ustalić należy najpierw dochód z praw (przychód minus koszty tak samo, jak robi się to w działalności gospodarczej). Dochody te ustala się łącznie dla następujących rodzajów grup przychodów – w odniesieniu do każdego z praw, jakie podatnik chce rozliczać obniżoną stawką:

- z opłat lub należności wynikających z umowy licencyjnej, która dotyczy kwalifikowanego prawa własności intelektualnej;

- ze sprzedaży kwalifikowanego prawa własności intelektualnej;

- z kwalifikowanego prawa własności intelektualnej uwzględnionego w cenie sprzedaży produktu lub usługi;

- z odszkodowania za naruszenie praw wynikających z kwalifikowanego prawa własności intelektualnej, jeżeli zostało uzyskane w postępowaniu spornym, w tym postępowaniu sądowym albo arbitrażu.

Uwaga

Należy osobno rozliczać każdy rodzaj prawa – nie można łączyć dochodu z jednego z nich ze stratą z innego. Temu właśnie służy wyodrębnienie ich w prowadzonej ewidencji księgowej.

Podatnik korzystający z obniżonej stawki podatku nie musi przechodzić na pełne księgi.

Jeżeli jednak decyduje się pozostać przy księgowości uproszczonej - podatkowej księgę przychodów i rozchodów – musi w odrębnej ewidencji przedstawiać informacje zgodnie z poniższym zestawieniem. U podatników prowadzących pełne księgi informacje te przedstawia się w następujący sposób, a podmioty te muszą spełniać następujące warunki:

- wyodrębnić każde kwalifikowane prawo własności intelektualnej w prowadzonych księgach rachunkowych;

- prowadzić księgi rachunkowe w sposób zapewniający ustalenie przychodów, kosztów uzyskania przychodów i dochodu (straty), przypadających na każde kwalifikowane prawo własności intelektualnej;

- wyodrębnić koszty, przypadające na każde kwalifikowane prawo własności intelektualnej, w sposób zapewniający określenie kwalifikowanego dochodu;

- dokonywać zapisów w prowadzonych księgach rachunkowych w sposób zapewniający ustalenie łącznego dochodu z kwalifikowanych praw własności intelektualnej - w przypadku gdy podatnik wykorzystuje więcej niż jedno kwalifikowane prawo własności intelektualnej, a w prowadzonych księgach rachunkowych nie jest możliwe spełnienie warunków, o których mowa w pkt 2 i 3;

- dokonywać zapisów w prowadzonych księgach rachunkowych w sposób zapewniający ustalenie dochodu z kwalifikowanych praw własności intelektualnej w odniesieniu do tego produktu lub tej usługi albo do tych produktów lub tych usług - w przypadku gdy podatnik wykorzystuje jedno kwalifikowane prawo własności intelektualnej lub większą liczbę tych praw w produkcie lub usłudze albo w produktach lub usługach, a w prowadzonych księgach rachunkowych nie jest możliwe spełnienie warunków, o których mowa w pkt 2-4.

W przypadku gdy na podstawie ksiąg rachunkowych lub ewidencji uproszczonej prowadzonej łącznie z KPiR, nie jest możliwe ustalenie dochodu (straty) z kwalifikowanych praw własności intelektualnej, podatnik jest obowiązany do zapłaty podatku zgodnie z zasadami ogólnymi (skalą podatkową) lub według zasad liniowych.

Zgłoszenia i deklaracja podatku IP Box

Rozliczania podatku według stawki 5% nie wymaga zgłoszenia, niemniej w broszurze Ministerstwa Finansów wskazane jest, aby przed skorzystaniem z preferencji oprzeć się na indywidualnej interpretacji podatkowej.

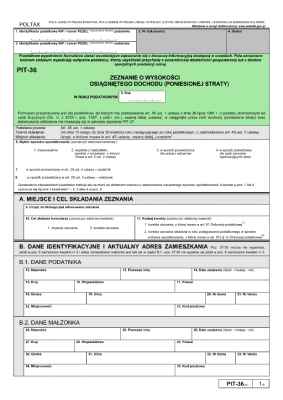

W trakcie roku należy płacić podatek według ogólnych zasad, a korzystanie z preferencyjnej stawki wystąpić powinno dopiero w zeznaniu rocznym. W efekcie podatnik będzie deklarował ulgę na odpowiednich pozycjach deklaracji PIT-36, PIT-36l lub CIT-7 oraz poprzez wykazanie preferencji w załączniku PIT/IP. Ulga rozliczana będzie po raz pierwszy w zeznaniu za 2021 r.

jak wypełnić załącznik do deklaracji PIT-36 i PIT36L IP BOX PIT/IP >>

czytaj także poradnik PIT - prowadzę firmę >>

poradnik jak rozliczyć PIT-36L - podatek liniowy >>

poradnik jak rozliczyć PIT-36 działalność gospod. >>

poradnik jak rozliczyć PIT-28 ryczałt >>

jak wypełnić załącznik CIT-8 deklarację CIT/IP>>