Handel krytpowalutami (Bitcoin, Litecoin, Ethereum itp.) rządzi się swoją specyfiką w aspektach podatkowych. Podatnicy, którzy kopią lub zarabiają na handlu kryptowalutami a także dokonują rozliczeń w walucie wirtualnej, powinny zachować szczególne zasady i dokumentować transakcje w szczególny sposób. Należy pamiętać, że w rozliczeniu za 2025 r. (począwszy od 2019 r.) rozliczenie kryptowaluty odbywa się na innych zasadach niż w latach wcześniejszych. W efekcie inne będzie grupowanie przychodów do źródeł podatkowych i inne będą zasady rozliczania kosztów.

Rozliczenie podatkowe PIT - obrotu walutą wirtualną (Bitcoin, Litecoin, Ethereum itp.) za 2025 r. – źródło przychodów

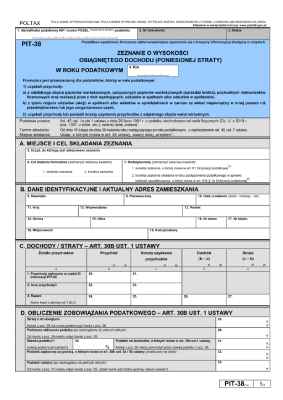

Podatnik obowiązany jest rozliczyć w rocznej deklaracji podatkowej przychody i koszty poniesione z tytułu transakcji kryptowalutami. Obie te kategorie rozliczane są na PIT-38 w źródle kapitały pieniężne.

Oblicz dokładnie Twój PIT-38 (kryptowaluty) od razu w Programie e-pity 2025.

Nie musisz liczyć podatku w PIT-38 (kryptowaluty) za 2025 ręcznie. Sprawdź wysokość Twojego podatku kompleksowo - razem z wszystkimi ulgami, odliczeniami i nową kwotą wolną od podatku.

Wylicz wygodnie Twój PIT-38 od handlu kryptowalutami w Programie e-pity 2025 i wyślij PIT 2026 online >>

Zarówno przychodów, jak i kosztów nie łączy się i nie rozlicza łącznie z pozostałymi kwotami w ramach całej grupy kapitałów pieniężnych. A zatem:

- przychód z kryptowalut może być sumowany wyłącznie z pozostałymi przychodami z kryptowalut (nie można łączyć go z przychodem ze sprzedaży akcji, udziałów, praw finansowych),

- koszt poniesiony na nabycie kryptowalut może być sumowany wyłącznie z pozostałymi kosztami z kryptowalut (nie sumujemy go z kosztami nabycia akcji, udziałów itd. znajdujących się w grupie kapitałów pieniężnych)

- różnica przychodu i kosztu (dochód będący podstawą opodatkowania) może być rozliczana wyłącznie w ramach kryptowalut (osobna rubryka na PIT-38, która w podsumowaniu podstawy opodatkowania nie łączy się z pozostałymi przychodami wykazywanymi na PIT-38.

- Nadwyżki kosztów ponad wartość przychodu w ujęciu rocznym nie łączy się z taką samą nadwyżką występującą w pozostałych kapitałach pieniężnych; w przypadku tych pozostałych kapitałów nadwyżka ta jest stratą podatkową i można ją rozliczać w sposób szczególny przez kolejne lata, natomiast w przypadku kryptowalut nadwyżka kosztów jest przenoszona do rozliczenia na następny rok podatkowy.

Bardzo często zdarza się, że podatnicy rozliczają również w działalności gospodarczej transakcje korzystając w tym celu z kryptowalut. Mimo tego, że rozliczenie odbywa się w ramach działalności związanej z prowadzeniem przedsiębiorstwa, ujęcie podatkowe transakcji powinno skutkować zawsze ustaleniem przychodu lub kosztu z tytułu kupna/sprzedaży kryptowaluty poza działalnością gospodarczą. W związku z powyższym:

- Nie ma możliwości kupna kryptowaluty w ramach działalności gospodarczej ( PIT-36, PIT-36L lub PIT-28) i rozliczyć je z przychodami w ramach prowadzonego przedsiębiorstwa (ograniczając tym samym wartość dochodu firmy w danym okresie),

- W przypadku barterów (kryptowaluta za towar, za usługę, zapłata w rozliczeniu kryptowalutą) dochodzi do wyceny kosztu (przychodu) po stronie każdego z podatników.

Sprawdź Twój e-PIT-38. Wczytaj wstępnie przygotowany dla Ciebie Twój e-PIT-38 z portalu podatki.gov.pl. Uzupełnij wszystkie przysługujące Ci koszty, ulgi i odliczenia - spróbuj obniżyć Twój podatek. Rozlicz e-PIT-38 i wyślij e-Deklarację a zwrot otrzymasz najpóźniej do 45 dni.

To najlepszy sposób na Twój e-PIT-38 - wczytaj i sprawdź. Rozlicz e-pity już teraz online >>

Czy kryptowaluty podlegają opodatkowaniu VAT?

Nie, kryptowaluty są zwolnione z VAT – zarówno ich sprzedaż, jak i wymiana. Zgodnie z orzeczeniem Trybunału Sprawiedliwości UE (sprawa C-264/14) oraz polskimi interpretacjami podatkowymi, kryptowaluty traktowane są jak środki płatnicze. Dlatego transakcje kupna i sprzedaży kryptowalut nie podlegają podatkowi od towarów i usług.

Zwolnienie to dotyczy również osób fizycznych i przedsiębiorców, którzy nie prowadzą działalności regulowanej (np. giełd kryptowalut). Jeśli jednak kryptowaluty są częścią usług dodatkowych – np. doradztwa, hostingu koparek czy pośrednictwa – wtedy mogą wystąpić obowiązki w zakresie VAT, zależnie od charakteru transakcji.

Od jakiej kwoty płacę podatek od kryptowalut?

Podatek od kryptowalut płacisz od pierwszego złotego - czyli od zysku – nie ma kwoty wolnej. Dochód oblicza się jako różnicę między przychodem (wartością sprzedaży lub wymiany kryptowaluty) a kosztami jej zakupu i prowizjami. Jeśli osiągniesz jakikolwiek zysk, musisz go wykazać w deklaracji PIT-38 i zapłacić 19% podatku.

Nie płacisz podatku, jeśli:

- nie sprzedałeś kryptowaluty ani jej nie wymieniłeś,

- poniosłeś stratę lub koszty przewyższają przychody (stratę powinieneś wykazać w PIT-38 mimo, że podatek wyniesie w takim przypadku 0 zł).

Rozliczenia dokonuje się raz w roku – do 30 kwietnia za poprzedni rok podatkowy.

Wysokość podatku PIT ze sprzedaży kryptowalut

Podatek od kryptowalut wynosi 19% podstawy, czyli 19% przychodu po odjęciu od niego kosztów uzyskania. Nie można kwoty podstawy opodatkowania obniżać o wartość ulg i odliczeń podatkowych, opodatkowaniu podlega czysta wartość dochodu. Od kryptowalut podatku nie trzeba płacić w trakcie roku, w szczególności bezpośrednio w związku ze sprzedażą. Kryptowaluty rozlicza się dopiero na koniec roku w deklaracji rocznej i płaci wyłącznie roczny podatek od całości rozliczeń.

A zatem np. jeśli podatnik w jednym miesiącu uzyskał dochód ze sprzedaży, a w drugim poniósł wyższe koszty niż przychód to ostatecznie kwoty te porównuje w zeznaniu rocznym i w deklaracji rocznej płaci podatek od różnicy ze wszystkich transakcji kryptowalutami w trakcie roku.

Przykład

W lipcu doszło do nabycia Ripple za 40.000 zł w czerwcu sprzedano Dash za 100.000 zł. Podatek wyznacza się od 60.000 zł i płaci się go na koniec roku.

Jeśli podatnik posiada różne rodzaje przychodów kapitałowych, z których jednym są kapitały pieniężne, to nie ma konieczności wysyłania dwóch (lub kilku) osobnych deklaracji PIT-38.

Podatek płatny jest nie później niż do końca kwietnia roku następującego po rozliczanym roku podatkowym. W tytule przelewu do urzędu skarbowego wskazać należy jako tytuł przelewu PIT-38.

Co istotne może się zdarzyć, że podatnik opłaca podatek wykazany na PIT-38 z kilku tytułów – kilku różnych rodzajów transakcji, np. od dochodu z kryptowalut oraz ze sprzedaży akcji. Inaczej niż ma to miejsce w zakresie łączenia dochodów, samej zapłaty podatku dokonać można jednym łącznym przelewem, na całą kwotę wynikającą z deklaracji PIT-38.

„Strata” podatkowa w kryptowalutach

Nadwyżka kosztów uzyskania przychodów nad przychodami z odpłatnego zbycia waluty wirtualnej uzyskanymi w roku podatkowym powiększa koszty uzyskania przychodów z tytułu odpłatnego zbycia waluty wirtualnej poniesione w następnym roku podatkowym.

Oznacza to, że nie można mówić o stracie podatkowej, którą można rozliczać w większości przypadków do 5 lat kalendarzowych, ale o nadwyżce, którą rozlicza się w roku następnym. Pojęcie „w roku następnym” nie jest jednoznaczne i należy uważać na następujące kwestie:

- Rok następny jest pojedynczy co sugerowałoby, że nadwyżkę należy rozliczyć w kosztach wyłącznie w jednym roku – nie można jej podzielić, jeśli w roku kolejnym wystąpi przychód i koszt, to podatnik nie musi w ogóle z nadwyżki z lat poprzednich korzystać i rozliczyć wyłącznie koszty poniesione na bieżąco,

- Ustawodawca kilkakrotnie posłużył się w ustawie o PIT oznaczeniem „rok bezpośrednio następujący”, a w tym miejscu wskazał, że rozliczenie ma mieć miejsce w roku następnym, a nie w roku bezpośrednio następnym; nasuwa się pytanie czy rokiem następnym po 2025 jest wyłącznie 2026 (ten jest bowiem bezpośrednio następnym), czy również 2027, 2028…2040 (te są następne, bo nie poprzedzają roku 2025); wydaje się, że druga z odpowiedzi nie jest pozbawiona podstaw wykładni językowej a to sugerowałoby, że nadwyżkę poniesionych kosztów nad przychodami można wykazać w każdym kolejnym roku, w którym przychód wystąpi (jeśli podatnik zdecyduje się jeszcze rozliczać w kryptowalutach lub inwestować w nie i osiągnie przychód),

- Uznając, że nadwyżkę można rozliczyć wyłącznie w jednym roku i nie musi to być rok bezpośrednio następujący po roku jej wykazania uznać należy, że podatnik może swobodnie zdecydować kiedy przychód będzie na tyle duży, by pokryć go całą wartością (lub jak największą wartością) wykazanej nadwyżki kosztów z lat wcześniejszych,

- Dopuszczalne jest łączenie nadwyżki z kilku lat i rozliczanie ich w jednym kolejnym (następnym roku).

Ustalenie wysokości przychodu i daty uzyskania przychodu z kryptowalut

Za przychody z zysków kapitałowych uważa się przychody z wymiany waluty wirtualnej na środek płatniczy, towar, usługę lub prawo majątkowe inne niż waluta wirtualna lub z regulowania innych zobowiązań walutą wirtualną. Należy zatem ustalić przychody z tytułu:

- Sprzedaży waluty na giełdzie - wartość przychodu to wartość otrzymanych w zamian za kryptowaluty środków pieniężnych po przeliczeniu ich na złote po kursie średnim NBP z dnia roboczego poprzedzającego datę uzyskania przychodu,

- Zamiany na inną wartość otrzymanego w zamian towaru lub wartość usługi lub innego prawa majątkowego w przypadku umów barterowych z rozliczeniem kryptowalutą strony ustalają wartość świadczenia.

Data uznania środków na rachunku bankowym podatnika na giełdzie wymiany kryptowalut jest datą rozpoznania przychodu; przychodu nie należy rozpoznawać dopiero w dacie wyprowadzenia środków z rachunku wirtualnego na rachunek bankowy podatnika.

W chwili uzyskania przychodów nie trzeba rozliczać różnic kursowych. W efekcie bardzo często dojdzie do wypłaty w walucie obcej po zamianie kryptowaluty na wartości pieniężne, a dopiero później – do zamiany środków w tej walucie – na złotówki. Zamiana waluty po realizacji transakcji kryptowalutą lub przeliczenie jej przez bank lub giełdę kryptowalut według określonego kursu innego niż średni kurs NBP na złotówki – nie generuje kosztu po stronie podatnika. Bez znaczenia pozostanie, czy kryptowaluta pochodzi ze środków związanych z prowadzeniem działalności gospodarczej, czy też zakup dokonywany był w sposób zupełnie niezwiązany z przedsiębiorstwem.

Przychodu nie wykazuje się w związku z transakcją zamiany jednej kryptowaluty na inną kryptowalutę. Transakcja pozostaje neutralna podatkowo aż do momentu, gdy któraś kolejna z wymienionych kryptowalut zostanie sprzedana albo zostanie zamieniona na towar/usługę. W tym przypadku dochodzi do rozliczenia podatkowego transakcji.

Ustalenie wysokości kosztu i daty poniesienia kosztu w PIT z kryptowalut

Przychód ze sprzedaży kryptowaluty obniżają:

- koszty nabycia kryptowaluty (wyłącznie bezpośrednie – np. koszt nabycia, prowizja; w przypadku nabyć pierwotnych za koszt bezpośredni powinno uznawać się (choć stanowiska urzędów nie potwierdzają tego obecnie) koszt prądu, koszt nabycia urządzeń do produkcji; nie będą kosztem bezpośrednim odsetki od prowizji na kredyt na nabycie, koszt sprzętu do kopania lub obsługi, zakup abonamentów na giełdzie walut, programów do obsługi)

- koszty zbycia kryptowaluty (związek nie musi być bezpośredni – a zatem ogłoszenia sprzedaży, redakcja umowy prowizja od sprzedaży).

Koszty uzyskania przychodów są potrącane w tym roku podatkowym, w którym zostały poniesione. Oznacza to, że uznaje się za nią:

- w przypadku odpłatnego nabycia kryptowaluty od zidentyfikowanego kontrahenta – dzień wystawienia przez kontrahenta faktury, rachunku lub innego dokumentu, a przypadku jego braku – dokumentu wewnętrznego chyba że płatność nastąpi przed tą datą – wówczas data płatności

- w przypadku odpłatnego nabycia kryptowaluty od anonimowego kontrahenta – dzień obciążenia rachunku.

Zdarzyć się może, że transakcja barterowa łączy rozliczenie firmowe kosztów – i prywatne rozliczenie kryptowaluty jako przychód i odwrotnie. Wówczas dojść może do tego, że mimo nabycia usługi lub towaru, nie wystąpi koszt podatkowy w firmie, lecz wyłącznie – przychód prywatny

Przykład

Podatnik wystawił fakturę za usługę rozliczaną w jego działalności gospodarczej o wartości 10.000 zł. Płatność rozliczana jest jednak barterem – otrzymuje bitcoin (BTC) o wartości 10.000 zł. Rozlicza z tego tytułu przychód w wartości 10.000 zł z tytułu uzyskanej zapłaty kryptowalutą w ramach działalności gospodarczej. W momencie sprzedaży tej kryptowaluty przychód wystąpi prywatnie, poza działalnością, nie wystąpią koszty nabycia. Koszt wykonania usługi o wartości tej kryptowaluty rozliczył wcześniej w firmie.

Typowym jest korzystanie w stosunku do kryptowalut z dokumentów wadliwych (przy transakcjach na giełdach waluty wirtualnej - bez danych sprzedawcy) co powoduje, że koszt identyfikuje się na podstawie dokumentów zawierających następujące informacje (łącznie potwierdzające ponoszenie określonego kosztu):

- rodzaj kryptowaluty,

- nazwę,

- kod/oznaczenie identyfikujące kryptowalutę,

- ilość, datę i sposób nabycia,

- koszt nabycia.

- potwierdzenia przelewów bankowych na rachunek giełdy kryptowalut,

- wyciągi elektroniczne z giełd,

- arkusze potwierdzające dokonanie transakcji,

- wiadomości elektroniczne lub generowane w ramach kont giełdy potwierdzające transakcje.

Dla celów podatkowych nie ma znaczenia rodzaj kryptowaluty – koszty poniesione z tytułu zakupu jednej kryptowaluty można rozliczać w deklaracji PIT z przychodem ze sprzedaży innej.

Przykład

Podatnik nabył BitCoin za 30.000 zł w lipcu, w sierpniu sprzedał Ethereum za 20.000 zł. W 2025 r. w Pit-38 podatnik wykazuje 10.000 zł nadwyżki kosztów nad przychodami do przeniesienia na kolejne lata.

Koszty wykazać należy nawet, jeśli nie uzyskano w danym roku żadnych przychodów. Inaczej niż ma to miejsce w przypadku rozliczenia przychodów z pozostałych kapitałów pieniężnych na PIT-38. Może wystąpić sytuacja, gdy PIT-38 zawierać będzie wykazane koszty nabycia kryptowaluty i brak jakichkolwiek przychodów z tytułu ich sprzedaży. W kolejnym natomiast roku dojdzie do wykazania samej wartości przychodu ze sprzedaży – bez ustalenia z tego tytułu kosztów.

Przykład

W 2025 r. zakup Monero za 20.000 zł. W deklaracji PIT-38 – wskazujemy koszt 20.000 zł. W 2025 r. sprzedaż Monero za 10.000 zł (faktyczna strata). Wskazujemy 10.000 przychodu i przenosimy koszty z roku poprzedniego na obecny PIT-38.

Kosztów z wymiany kryptowalut nie rozliczamy metodą łączenia ich z konkretnymi przychodami i rozliczania dopiero w roku sprzedaży kryptowaluty. Są one rozliczane na bieżąco, w okresie ich poniesienia. Oznacza to, że co roku można swobodnie kupić kryptowaluty i przypadku wygenerowania wcześniej dochodu – zmniejszyć jego wartość bieżącymi zakupami kolejnej kryptowaluty.

W chwili poniesienia kosztów nie trzeba rozliczać różnic kursowych. W efekcie bardzo często dojdzie do uzyskania kryptowaluty po wpłacie określonej wartości środków pieniężnych a przy rozliczaniu kosztu zastosować będzie trzeba średni kurs NBP z dnia poprzedzającego bezpośrednio dzień poniesienia kosztu. Różnicy kursowej nie należy również rozliczać między ceną kupna waluty z daty jej faktycznego zakupu a kursem średnim NBP z dnia poprzedzającego dzień poniesienia kosztu. Bez znaczenia pozostanie, czy kryptowaluta pochodzi ze środków związanych z prowadzeniem działalności gospodarczej, czy też zakup dokonywany był w sposób zupełnie niezwiązany z przedsiębiorstwem.

Przychody z opcji opartej o kryptowaluty

Oprócz nabycia kryptowalut, rynek pozwala również na inwestycje waloryzowane (oparte) o kurs kryptowaluty. Opcje i kontrakty CFD pozwalają zatem lokować kapitał bez nabywania walut wirtualnych opierając jednak zysk lub stratę o wartość rynkową określonej kryptowaluty. W tym przypadku przychody lub koszty ująć trzeba do źródła kapitały pieniężne i rozliczać na zasadach ogólnych - tzn. nie łączyć z zyskiem ze sprzedaży kupowanej kryptowaluty.

Jak wypełnić załącznik do CIT-8 druk CIT/WW (kryptowaluty) - instrukcja >