W rozliczeniu 2025 r. (deklaracja składana w 2026 r.) podatnicy będący właścicielami lub współwłaścicielami budynku mieszkalnego jednorodzinnego mają prawo do ulgi podatkowej w PIT-36, PIT-37, PIT-36L lub PIT-28. Przysługuje ona jako odliczenie od dochodu wydatków na termomodernizację budynków jednorodzinnych. Odliczenia dokonać można w pełnej kwocie wydatku (tyle ile wydajesz – tyle odliczasz od dochodu). Odliczenie obejmuje wydatki na zakup materiałów budowlanych, urządzeń i usług związanych z realizacją przedsięwzięcia termomodernizacyjnego (zgodnie z wydatkami z wykazu), które zostanie zakończone w okresie 3 kolejnych lat, licząc od końca roku podatkowego, w którym poniesiono pierwszy wydatek.

Aby zatem odliczać ulgę należy:

- rozpocząć przedsięwzięcie termomodernizacyjne – nie ma tu obowiązku rozpoczęcia go od audytu termomodernizacyjnego,

- kupować towary, produkty i usługi, których nabycie zgodnie z wykazem można odliczać od dochodu,

- ukończyć przedsięwzięcie w ciągu trzech lat (np. rozpoczęcie – pierwszy wydatek – maj 2025 – zakończenie nie później niż 31 grudnia 2028 r.),

- ponieść wydatki po oddaniu budynku do użytkowania (jeśli wydatki zostały poniesione w trakcie budowy, zanim dom został oddany do użytkowania, nie można skorzystać z ulgi)

- odliczać poczynione wydatki na bieżąco, osobno za każdy rok w deklaracji rocznej PIT.

Policz dokładnie Twoją ulgę termomodernizacyjną w Programie e-pity 2026

Nie musisz liczyć ulgi termomodernizacyjnej i innych odliczeń w PIT za 2025 ręcznie. Sprawdź wysokość Twoich ulg i zwrotu podatku kompleksowo, także z uwzględnieniem zmienionej skali oraz nowej kwoty wolnej od podatku w PIT. Ulgę termomodernizacyjna i odliczenia wylicz w Programie e-pity 2025/2026 i wyślij PIT online

Aby korzystać z ulgi nie trzeba wykazać się audytem energetycznym, czyli potwierdzeniem, że poczynione wydatki polepszyły (lub w przyszłości mogą polepszyć) zasady termiczne budynku.

Komu przysługuje ulga termomodernizacyjna?

Ulga dotyczy wyłącznie właścicieli lub współwłaścicieli budynków mieszkalnych jednorodzinnych – czyli budynków wolno stojących albo budynków w zabudowie bliźniaczej, szeregowej lub grupowej, służących zaspokajaniu potrzeb mieszkaniowych, stanowiących konstrukcyjnie samodzielną całość, w których dopuszcza się wydzielenie nie więcej niż dwóch lokali mieszkalnych albo jednego lokalu mieszkalnego i lokalu użytkowego o powierzchni całkowitej nieprzekraczającej 30% powierzchni całkowitej budynku.

Oznacza to po pierwsze, że z odliczenia nie skorzystają właściciele mieszkań w typowych budynkach wielorodzinnych (blokach) ani lokali przemysłowych (komercyjnych) w takich budynkach (np. sklepy, biura).

Po drugie – nie jest zakazane, by przeznaczenie budynku było inne niż cele mieszkaniowe. Jedynym warunkiem jest, by odliczenie dokonywano na realizację ulgi w budynku mieszkaniowym. W efekcie prowadzenie biura lub sklepu, magazynu w takim budynku nie pozbawia do korzystania z ulgi. Nie występuje również związek między amortyzacją lokalu a ulga podatkową – dopuszczalne jest, by nieruchomość stanowiła środek trwały lub była wykorzystywana w działalności gospodarczej.

Po trzecie nie ma podstawy, by z ulgi korzystać w zakresie wydatków ponoszonych na modernizację termiczną budynków przynależnych w gospodarstwach domowych, takich jak garaże, budynki gospodarcze, stodoły. Jeżeli jednak znajdują się one w jednej bryle z budynkiem mieszkalnym (pomieszczenie wydzielone) – to służą celom mieszkalnym i mogą być brane pod uwagę przy rozliczaniu ulgi.

Po czwarte, dopuszczalne jest także wynajmowanie budynku innej osobie na cele mieszkaniowe (z ulgi korzysta wówczas właściciel ponoszący koszty, a nie najemca, który nie posiada tytułu własności do nieruchomości).

Prawo odliczenia posiadają zarówno przedsiębiorcy będący właścicielami nieruchomości wykorzystywanych do celów mieszkalnych, a wszystkim podatnicy nie prowadzący firmy – w ich budynkach mieszkalnych jednorodzinnych. W przypadku przedsiębiorców będących czynnymi podatnikami VAT, wydatki rozliczane w ramach ulgi sumuje się w kwotach netto (VAT możliwy do odliczeniu nie może zostać rozliczony w deklaracji PIT w ramach ulgi).

W przypadku pozostałych podatników – do ulgi przyjmuje się kwoty w wartości brutto.

Odliczać nie można wydatków finansowanych za podatnika przez inne podmioty czy też zaliczonych przez niego do kosztów podatkowych (np. ulga nie wystąpi u przedsiębiorcy, dla którego ocieplany budynek jest środkiem trwałym, z tytułu którego rozliczane są odpisy amortyzacyjne, a ocieplenie – zwiększy wartość odpisów amortyzacyjnych, w przypadku środka trwałego, dla którego odpisy amortyzacyjne nie są rozliczane – ulga przysługuje).

Z ulgi nie może również skorzystać osoba, która ponosi wydatki na budynek nie będący jej własnością – a którym dysponuje w ramach praw zależnych – np. na podstawie umowy najmu, użyczenia, dzierżawy, leasingu.

Najlepszy sposób na Twoje ulgi i odliczenia w PIT to Program e-pity®

Nie musisz liczyć ulgi i odliczeń w PIT za 2025 ręcznie. Sprawdź wysokość Twoich ulgi, odliczeń i zwrotu podatku kompleksowo, także z uwzględnieniem nowej kwoty wolnej od podatku w PIT.

Ulgi i odliczenia wylicz w Programie e-pity 2025 i wyślij swój PIT 2025 online

Ulgę trzeba stosować wyłącznie w domach używanych, a nie w nowych inwestycjach. Nie ma przy tym wyznacznika, jaki jest okres minimalny "budynku używanego". Jeśli wydatki zostały poniesione w trakcie budowy, zanim dom został oddany do użytkowania, nie może skorzystać z ulgi. Natomiast jeśli zostały poniesione po oddaniu do używania - to wydatek dotyczy budynku używanego (a nie nowego).

Ulga termomodernizacyjna a podatek liniowy, według skali, ryczałt. Jaka deklaracja PIT dla ulgi?

Odliczenie można przeprowadzić rozliczając się według skali podatkowej (na PIT-37, PIT-36), liniowo (PIT-36L) a także ryczałtem od przychodów ewidencjonowanych (PIT-28). Wydatki odlicza osoba, która je poniosła oraz jednocześnie jest właścicielem lub współwłaścicielem budynku będącego w trakcie termomodernizacji.

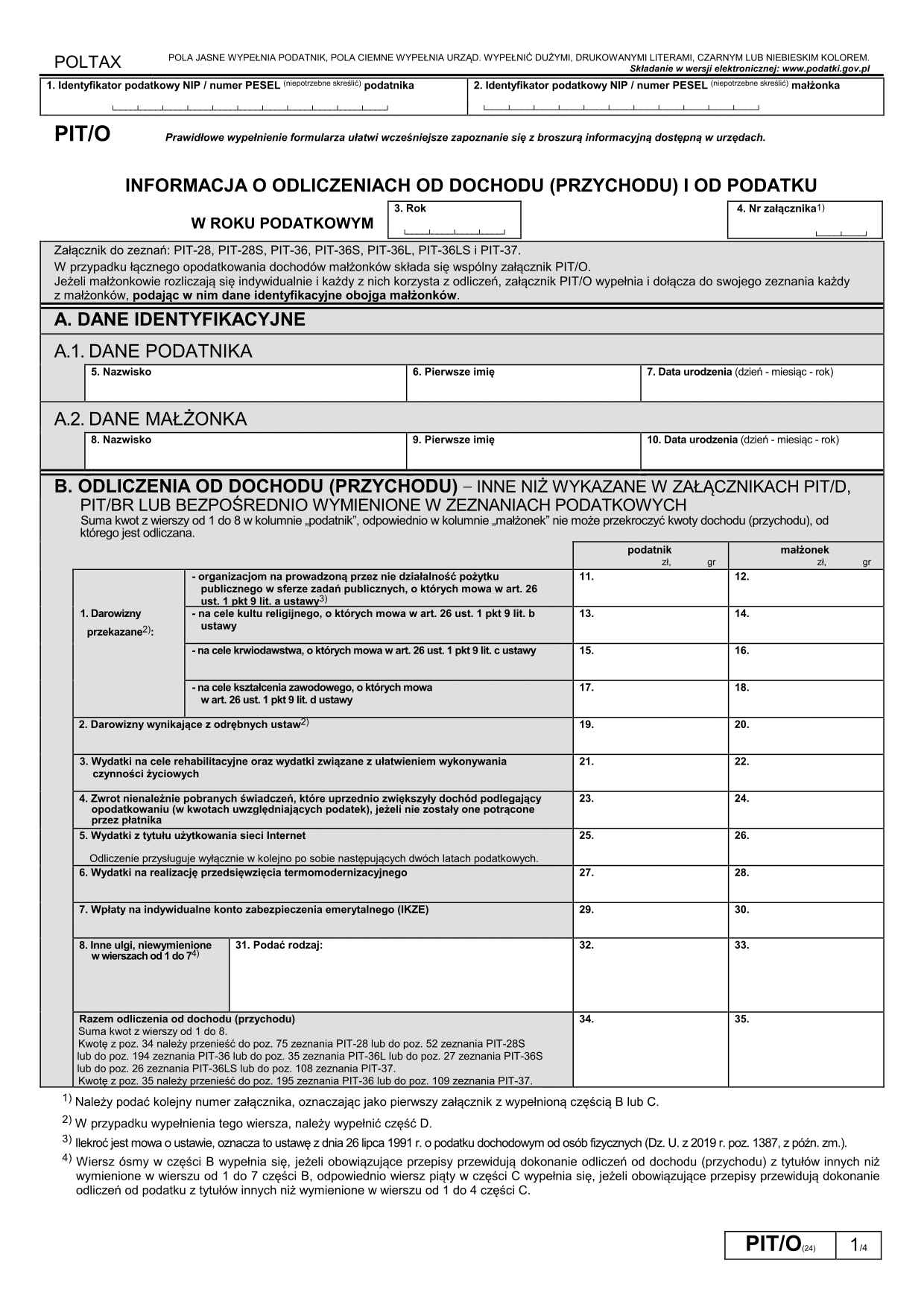

Ulgę wykazać należy w załączniku PIT/O oraz w deklaracji podatkowej – poprzez wskazanie sumy odliczeń wykazanych na PIT/O.

Jeżeli dochody podatnika za dany rok były niższe od kwoty ulgi – wykazać należy ulgę w pełnej poniesionej wartości. Kwota odliczenia nieznajdująca pokrycia w rocznym dochodzie podatnika podlega odliczeniu w kolejnych latach, nie dłużej jednak niż przez 6 lat, licząc od końca roku podatkowego, w którym poniesiono pierwszy wydatek (czyli dochodzi do przesunięcia ulgi na kolejne lata). Pamiętać jednocześnie należy, że odliczenia dokonuje się w zeznaniu za rok podatkowy, w którym poniesiono wydatki, a nie w innych latach. Nie można zatem zbiorczo odliczyć od dochodu jednego roku wszystkich wydatków ponoszonych w kilka lat. Istnieje natomiast możliwość korygowania deklaracji za lata wcześniejsze, jeśli podatnik zapomni odliczyć ulgę lub gdy pierwotnie nie będzie znał zasady odliczania wyłącznie w roku ponoszenia wydatków.

Jak długo można korzystać z ulgi termomodernizacyjnej?

Inwestycję polepszającą standard energetyczny nieruchomości podejmować można w ciągu trzech lat, licząc od końca roku poniesienia pierwszego wydatku termomodernizacyjnego. Dowodem zrealizowania inwestycji powinien być albo odbiór techniczny albo odpowiednia dokumentacja powykonawcza albo odbiór dokonywany przez audytora potwierdzającego polepszenie standardu energetycznego nieruchomości (jeżeli odbiór techniczny nie jest wymagany przez przepisy prawa budowlanego - zakończenie inwestycji powinno być przeprowadzone samodzielnie, bez dodatkowych dokumentów; można jedynie złożyć oświadczenie w formie pisemnej, że inwestycja jest zrealizowana). Jeżeli prace nie wymagają żadnej dokumentacji powykonawczej – inwestycja kończy się wykonaniem danych prac / wydatków bez dodatkowych obowiązków dokumentacyjnych. Wystarczające jest zatem odpowiednie samodzielne udokumentowanie końca inwestycji.

Ulga na piec, ocieplenie domu – na co można ponosić wydatki w uldze termomodernizacyjnej?

Odliczenie od dochodu dotyczy wydatków na materiały budowlane, urządzenia i usługi związane z realizacją przedsięwzięcia termomodernizacyjnego ustalone w wykazie - rozporządzeniu ministra inwestycji i rozwoju z dnia 21 grudnia 2018 r. w sprawie określenia wykazu rodzajów materiałów budowlanych, urządzeń i usług związanych z realizacją przedsięwzięć termomodernizacyjnych (Dz.U. z 2018 r. poz. 2489).Nowy zakres towarów i usług wskazanych obecnie w tym rozporządzeniu obowiązuje w stosunku do wydatków termomodernizacyjnych poniesionych od 1.01.2025 r.

Jeżeli podatnik zdecyduje się na audyt termomodernizacyjny, to nie musi on zawierać informacji, jakie konkretnie materiały czy usługi są potrzebne i jakie mają być kupione, aby polepszyć funkcjonalność termiczną budynku. Jest to ogólne określenie działań, jakie muszą być podjęte przez właściciela nieruchomości. W efekcie podatnik posiada dowolność co do doboru materiałów oraz usług oraz decyzji co do wykonawcy, który wykona niezbędne prace. Może oczywiście również prace wykonać samodzielnie kupując jedynie niezbędne towary, niemniej wówczas kosztu pracy własnej nie wlicza się do limitów ulgi.

Zakupy prowadzić można wyłączenie u podatników zarejestrowanych jako VAT czynni (czyli tacy, którzy rozliczają podatek VAT, a wystawiając faktury – naliczają na nich VAT od sprzedaży). Nie można zatem korzystać z ulgi w przypadku:

- Usług remontowo – montażowych wykonywanych przez „złote rączki” – którzy robią to bez faktury „na czarno”, albo takich którzy korzystają ze zwolnienia z VAT do 200.000 zł rocznie,

- Kupna w celu prowadzenia prac towarów używanych od osób niebędących podatnikami VAT.

Wysokość wydatków ustala się na podstawie faktur wystawionych przez podatnika podatku od towarów i usług niekorzystającego ze zwolnienia od tego podatku. Zatem zakup towarów używanych jest dopuszczalny w systemie marża od podatnika VAT rozliczającego tego rodzaju opodatkowanie.

Ulga na ogrzewanie i ciepło – ile można odliczyć?

Kwota odliczenia nie może przekroczyć 53 000 zł, bez względu na liczbę realizowanych przedsięwzięć termomodernizacyjnych w poszczególnych latach. Limit dotyczy nieruchomości podawanej ociepleniu czy remontowi termicznemu. Jeśli podatnik posiada wiele nieruchomości limit dla podatnika jest łączny – maksymalnie odliczy on 53.000 zł. Jeżeli małżonkowie posiadają nieruchomości objęte współwłasnością łączną – limit jest podwójny i dotyczy osobno każdego z małżonków. Za datę poniesienia wydatku uważa się dzień wystawienia faktury.

Maksymalne odliczenie przysługuje wyłącznie podatnikom, którzy ponieśli wydatki w kwocie do 53.000 zł brutto (limit liczy się w kwotach z VAT, chyba że chodzi o osobę odliczającą VAT- wówczas limitem posługiwać się w ramach wydatków netto). Nie można przedstawiać faktur opłaconych przez inne osoby. W przypadku małżonków między którymi istnieje współwłasność majątkowa małżeńska dopuszczalnym będzie (patrząc na dotychczasową interpretacje innych ulg mieszkaniowych) korzystanie z faktur wystawionych również na drugiego z małżonków o ile również nieruchomość objęta jest tą współwłasnością. W takiej sytuacji małżonkowie będą mogli dzielić się odliczeniem w częściach równych, ale również w dowolnej innej proporcji (małżonkowie deklarować będą poprzez wskazanie kwoty ulgi, w jakiej proporcji korzystają w takim przypadku z odliczenia podatkowego). Jeśli z ulgi korzysta wyłącznie jeden małżonek i nieruchomość jest jego majątkiem osobistym – dla bezpieczeństwa faktury powinny być wystawiane wyłącznie na tego małżonka – właściciela tego budynku, a nie na oboje małżonków.

Najlepszy i najprostszy sposób na PIT - Program e-pity®

Nie musisz znać się na PIT'ach i zmianach podatkowych. Oblicz wygodnie wysokość Twojego podatku PIT kompleksowo razem z wszystkimi ulgami, odliczeniami i kwotą wolną od podatku. Zadbaj o najwyższy i najszybszy zwrot podatku z PIT do 45 dni.

Po prostu oblicz Twój e-PIT w Programie e-pity 2025 i wyślij PIT online

Maksymalnie ulgę rozliczać można przez 6 lat od przeprowadzenia audytu energetycznego. Jeśli zatem zaraz po jego przeprowadzeniu poniesione zostaną wydatki, po czym będą one zbyt wysokie by w pełni je odliczyć od dochodu, to kwota odliczenia nieznajdująca pokrycia w rocznym dochodzie podatnika, podlega odliczeniu w kolejnych latach, nie dłużej jednak niż przez 6 lat, licząc od końca roku podatkowego, w którym dokonano pierwszego wydatku termomodernizacyjnego.

Co istotne – wskazany w audycie wariant ocieplenia musi być zrealizowany w całości. Jeśli podatnik poniesie wydatki w części i nie dokończy realizacji – będzie musiał odliczoną ich część zwrócić W takim przypadku podatnik nie koryguje deklaracji już złożonej, lecz dolicza kwoty uprzednio odliczone do dochodu za rok podatkowy, w którym upłynął termin realizacji przedsięwzięcia (remontu).

Na przykład:

Podatnik zdecydował się na wymianę pieca – kupił jednak wyłącznie stelaż i rury mosiężne do przygotowania instalacji pod nowy piec. Odliczył te wydatki, lecz nie kupił pieca w ciągu 3 lat. W takim przypadku podatnik dolicza kwoty poprzednio odliczone do dochodu za rok podatkowy, w którym upłynął termin 3 lat na realizację inwestycji.

wykazu materiałów budowlanych, urządzeń i usług - ulga termomodernizacyjna